| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

UNIVERSITATEA "OVIDIUS" CONSTANTA

FACULTATEA DE STIINTE ECONOMICE

SPECIALIZAREA AFACERI ECONOMICE INTERNATIONALE

ANALIZA RISCULUI DE CREDIT

IN CONDITIILE

CRIZEI FINANCIARE INTERNATIONALE

INTRODUCERE

Datorita rolului si importantei pe care bancile le au in asigurarea bunei functionari a unitatilor, a economiei nationale in ansamblul sau, trecerea la economia de piata, presupune pe langa alte cerinte si crearea unui sistem bancar modern, capabil sa ofere o gama larga de servicii tuturor categoriilor de agenti economici.

Reglementarile adoptate in ultima parte a anului 1990 si a anului 1991 vizau trecerea de la distribuirea administrativa a fondurilor la cea pe baza criteriilor pietii, a cererii si ofertei, precum si crearea unui sistem bancar in care creditul si dobanda sa actioneze ca parghii in redistribuirea resurselor disponibile.

Prin aceste reglementari s-a redat sistemului bancar rolul de coloana vertebrala financiara a economiei de piata. Se poate vorbi astfel de "refinantarea Bancii Nationale" aceasta institutie dobandind atributele pe care le are orice tara cu traditie in economia de piata.

Pe plan national, realizarea programelor de dezvoltare in conditiile amplificarii procesului de internationalizare depinde atat de factori interni cat si de factori externi. De aceea pentru tara noastra platile internationale corespunzatoare schimburilor cu diverse state sunt posibile numai prin intermediul bancilor ca si relatiile cu organismele financiare internationale (Banca Mondiala si Fondul Monetar International) din partea carora Romania beneficiaza de credite, au o importanta deosebita. Consecintele pozitive ale conlucrarii cu Fondul Monetar International sunt nu numai directe ci si indirecte, deoarece incheierea unor acorduri de credite cu acest organism reprezinta si o garantie de bonitate in baza careia tara noastra poate solicita credite de la bancile comerciale particulare.

Toate acestea determina necesitatea crearii unui sistem bancar cu o structura institutionala adecvata mecanismelor pietei si continuarea actiunii privind schimbarea continutului de ansamblu al relatiilor din acest domeniu.

"Creditul este bun doar doua zile din viata : in ziua in care a fost aprobat si n ziua in care a fost rambursat. In restul timpului creditul este sub supraveghere, caci atunci se manifesta riscul" - Daniel Eyles

Am urmarit sa dezvolt fiecare cuvant din acest motto pe parcursul lucrarii de fata.

Baza acestei lucrari o reprezinta perioada de dinaintea "zilei in care a fost aprobat creditul" , care consta intr-o analiza si modelare a activitatii de creditare.

Capitolul I

CRIZA INTERNATIONALA

1.1. DEFINITIA CRIZEI

Prin definitie, o criza economica este o perioada de recesiune a economiei la nivel regional sau mondial, adica o perioada mai indelungata de timp in care activitatea economica sufera de pe urma unei incetiniri accentuate. Cauzele unor astfel de crize sunt variabile, dar au in general legatura cu unul sau mai multi din urmatorii factori: crizele valutare, crizele energetice, crizele financiare, razboaiele, subconsumul sau supraproductia.

Perioadele de recesiune sunt considerate o parte normala a ciclului economic si apar de obicei o data la opt pana la zece ani. In general, ele nu dureaza mai mult de un an si se refera la cresteri economice mai mici de 3%. Situatiile in care o recesiune se transforma in criza sunt mult mai rare si apar atunci cand recesiunea se intinde pe o perioada mai mare si duce chiar la scaderi ale economiei. Astfel de crize financiare nu au, in general, loc mai frecvent de o data pe secol, insa pot dura chiar mai bine de un deceniu. O astfel de criza are loc in prezent, fiind considerata cea mai mare dupa Marea Depresiune dintre anii 1929 si 1939.

Perioada de scadere economica prin care trece lumea in prezent are la baza o criza financiara, eveniment asociat in general cu panicile bancare (momente de pierdere a increderii guvernamentale sau populare in banci din diverse motive, cum este cazul in ceea ce priveste prezenta recesiune), prabusirile bursiere (care, de aceasta data, au venit drept consecinta imediata a recesiunii) sau spargerea unor asa-zise "bule financiare" (schimburi de volume mari de actiuni sau bunuri la preturi care variaza considerabil in raport cu valoarea reala a acestora).

Referitor la criza ,Albert Einstein spunea : ' Sa nu pretindem ca lucrurile sa se schimbe daca tot timpul facem acelasi lucru. Criza este cea mai binecuvintata situatie care poate apare pentru tari si persoane, pentru ca ea atrage dupa ea progrese. Creativitatea se naste din necesitate precum ziua se naste din noapte. In perioada crizei se nasc inventiile, descoperirile si marile strategii. Cine depaseste criza se depaseste pe sine insusi, fara a ramane 'depasit'. Cine atribuie crizei esecul, isi ameninta propriul talent si respecta mai mult problemele decit solutiile. Adevarata criza este cea a incompetentei. '

1.2. IMPACTUL CRIZEI FINANCIARE

Cauzele crizei economice din prezent pot fi gasite ca avand fundament in pierderea increderii investitorilor in creditele ipotecare securizate (credite a caror valoare nu este stationara, ci este data de volatilitatea pietei, adica de gradul de stabilitate al acesteia, si de investitiile care se fac in ele) din Statele Unite. Aceasta a dus imediat la o criza de lichiditati (o inasprire a conditiilor necesare pentru obtinerea unui credit bancar) care a fortat o injectie de capital substantiala pe pietele financiare din partea Rezervelor Federale ale Statelor Unite, Bancii Angliei si Bancii Centrale Europene. Rezultatul nu a fost insa cel sperat, anume restabilirea echilibrului financiar, ci o crestere brusca a volatilitatii pietelor economice, datorata injectiei masive de capital. Astfel, in iulie 2007 s-a inregistrat un maxim al riscului creditelor in economia generala, pentru ca tendinta de volatilitate sa se mentina ridicata pe parcursul anului urmator si sa atinga un nou maxim, mult mai ridicat, in septembrie si octombrie 2008. In acest interval de o luna, criza economica s-a adancit brusc din cauza prabusirii pietelor bursiere la nivel mondial si intrarii intr-o perioada de si mai mare volatilitate. In doar cateva saptamani, un numar considerabil de banci, creditori ipotecari si companii de asigurari, unele considerate chiar foarte stabile in trecut (Lehman Brothers) au dat faliment sau au fost in pragul acestuia (AIG).

Incepand din septembrie 2008, odata cu falimentul Lehman Brothers, criza economica s-a adancit la nivel global, ducand la injectii masive de capital din partea statului pentru sprijinirea bancilor. In Europa, cele mai afectate state au fost Islanda, care aproape ca a intrat in faliment ca stat in urma prabusirii celor trei banci nationale principale, Marea Britanie, care a lansat un plan de 500 de miliarde de lire sterline pentru restabilirea echilibrului economic si a nationalizat cele mai multe dintre institutiile financiare aflate in dificultate in acea perioada, precum si Polonia, Ucraina, Ungaria si Romania, in care s-au inregistrat dificultati majore in obtinerea de credite in valuta solida precum francul elvetian deoarece, pe masura ce monedele locale isi pierdeau puternic din valoare, remunerarea unor astfel de credite devenea tot mai dificila. Pe de alta parte, scaderea la nivel mondial a cererii de petrol, datorata crizei economice, a dus in aceasta perioada la o prabusire a preturilor pentru acesta, ceea ce a rezolvat temporar criza energetica a inceputului de mileniu.

Luna octombrie 2008 a fost marcata de prabusirea generala a pietelor bursiere la nivel mondial, cu crahuri in toate statele europene, in Statele Unite si in tari precum China si Japonia. Islanda a primit sprijin din partea Marii Britanii pentru a evita falimentul de tara si a oprit cea mai mare parte a schimburilor comerciale, iar statele Uniunii Europene au negociat planuri de redresare economica prin injectia de capital bugetar pentru a sprijini bancile. In Europa de Est, Ucraina si Ungaria au negociat imprumuturi majore pentru a-si sustine economia, in timp ce Polonia a suferit pierderi majore, de peste 50%, pe piata bursiera interna. De altfel, la nivel mondial, bursele au atins cele mai scazute niveluri din 1987 sau chiar, in unele cazuri, de la Marea Depresiune din 1929.

Sfarsitul anului 2008 a fost marcat de o instabilitate economica ceva mai putin accentuata decat primele doua luni ale toamnei, insa economia se afla in continuare in cadere libera la nivel mondial. In decembrie, Canada a anuntat in mod oficial intrarea in recesiune, intrand in randul celorlalte state mari ale lumii in care economia era considerata in mod oficial instabila.

Inceputul anului 2009 a fost vazut de specialisti drept cel mai negru debut de an din istoria omenirii din punct de vedere economic. Din iulie 2007 pana la inceputul lunii martie 2009, pietele economice cazusera cu peste 50%, atingand sau chiar depasind caderea de 53% petrecuta intre 1929 si 1931 in timpul Marii Depresiuni Economice. Pana la jumatatea lunii martie 2009, prabusirea economica a depasit ritmul celei din 1929, facandu-i pe unii specialisti sa considere ca peste 45% din veniturile intregii lumi fusesera irosite sau distruse de criza. Totusi, dupa 10 martie 2009, o tendinta contrarie a burselor a inceput sa apara, ceea ce a dus la o crestere cu peste 150% a valorii pietelor bursiere in mai putin de doua luni, pana la data de 9 mai 2009. Volatilitatea pietei ramane insa foarte mare, iar criza economica este departe de a se fi sfarsit.

1.3. CAUZELE CRIZEI

Multi apreciaza ca actuala criza financiara isi are radacinile in scaderea dramatica a pretului locuintelor in SUA sau in caderea pietei creditului pentru locuinte. Aceasta viziune este cel putin incompleta. Cauzele fundamentale ale crizei financiare sunt mai adanci, atat de natura macroeconomica, cat si de natura microeconomica, lucru mentionat recent de mai multi analisti: Altman (2009), Buiter (2008), Blanchard (2009). Cele doua tipuri de cauze s-au interconditionat in producerea crizei. Se va face Rrferire pe rand la ambele tipuri de cauze.

Cauza profunda a crizei financiare a fost lichiditatea abundenta creata de principalele banci centrale ale lumii (FED, BOJ) si de dorinta tarilor exportatoare de petrol si gaze de a limita aprecierea monedei. De asemenea, a existat o suprasaturare cu economisiri, generata de integrarea crescanda in economia globala a unor tari (China, Asia de Sud-Est in general), cu rate mari de acumulare, dar si de redistribuirea globala a avutiei si a veniturilor catre exportatorii de bunuri tari (titei, gaze naturale etc.). Lichiditatea abundenta si suprasaturarea cu economisiri au creat resurse disponibile pentru investitii, inclusiv in instrumente financiare sofisticate, nu usor de inteles de catre unii investitori.

Consecintele existentei lichiditatii abundente au fost ratele foarte scazute ale dobanzii si volatilitatea redusa a acestora. Impreuna, aceste consecinte au condus la cresterea apetitului pentru active cu castiguri mari. In plus, volatilitatea redusa de pe piata a creat tendinta de subestimare a riscului si o adevarata lipsa de vigilenta a investitorilor. Marjele de risc au fost si ele foarte scazute si nediscriminatorii. Impreuna, ratele scazute ale dobanzii, apetitul pentru active cu castiguri mari, vigilenta scazuta fata de risc si marjele mici au mascat semnalele preturilor pe pietele financiare si au condus la insuficienta intelegere a riscurilor implicate.

Pe acest fundal au operat, ca agravante, si o serie de cauze microeconomice: securitizarea frenetica, fisurile in modelul de afaceri ale agentiilor de rating, externalizarile rationale din punct de vedere privat dar socialmente ineficiente si, in sfarsit, competitia internationala crescuta pentru dereglementari.

Semnalele despre criza au fost date de economisti, dar nu au fost luate in seama. Totusi, trebuie spus ca magnitudinea crizei a fost, pana recent, evident subestimata de toata lumea.

Consecinta securitizarii frenetice a fost ca, odata ce criza a fost declansata de aparitia esecurilor la plata ratelor la creditele pentru case, piata financiara a devenit netransparenta. Instalarea neincrederii investitorilor a plasat rapid titlurile emise de vehiculele cu scop special (VSP) in categoria riscante (calitatea activelor pe care le finantau nu mai era clara) si refinantarile au devenit imposibile. Datorita discrepantei dintre maturitatile pe active si pasive, aceste VSP au inceput sa se bazeze pe linii de finantare de la bancile sponsor. In final, cererea de lichiditate, in combinatie cu pierderea increderii intre banci, a rezultat in goana dupa cash si rata dobanzii efective a inceput sa creasca.

In SUA si in unele state din Europa, guvernele si bancile centrale au raspuns prin imbunatatirea lichiditatii; acordarea de garantii guvernamentale pentru imprumuturi; recapitalizarea institutiilor financiare; garantarea celor mai noi emisiuni de catre banci asigurate; prevenirea colapsului dezordonat al intreprinderilor mari interconectate;cumpararea de actiuni in banci; reduceri coordonate ale ratelor dobanzii.

Desi astfel de masuri au fost puse in aplicare, dupa 17 luni de la declansarea turbulentelor, piata a ramas netransparenta, ceea ce a amplificat criza financiara si a facilitat trecerea ei in sectorul real al economiei, mai intai in SUA, apoi si in alte tari dezvoltate.

Care sunt in continuare principalele provocari? Pe termen scurt principala provocare o constituie gasirea solutiilor care sa restabileasca increderea investitorilor si a consumatorilor. Pe termen lung, principala provocare o constituie ajustarea principiilor care ghideaza reforma sistemului financiar international, in principal referitor la transparenta, imbunatatirea reglementarilor privind contabilitatea titlurilor, asigurarea reglementarii adecvate a pietelor, firmelor si produselor financiare, asigurarea integritatii pietelor financiare (privind manipularea pietei si frauda), si intarirea cooperarii intre institutiile financiare ale lumii (modernizarea structurilor de guvernanta ale FMI si ale Bancii Mondiale). Etica afacerilor nu lipseste din aceasta lista de provocari ale viitorului.

Semnele tot mai clare ale crizei financiare manifestate in primul rand prin cvasiblocarea finantarii incep sa isi faca simtite tot mai acut urmarile si in planul economiei reale. Cele mai afectate sectoare, constructii, materiale de constructii, metalurgie, automotive, bunuri de larg consum, incep sa fie tot mai afectate.

Intrebarea care se pune cel mai frecvent de oamenii de afaceri este: "cand se va termina?" Avand in vedere faptul ca inceputul crizei in aceasta toamna in Romania are o intarziere cam de 12-14 luni fata de debutul ei in SUA trebuie asteptat revirimentul economiei in epicentrul crizei si efectele asupra economiei europene pentru a aprecia durata ei.

Cei mai sceptici analisti estimeaza o durata de 2 ani care ar fi un interval dezastros pentru o economie emergenta ca a Romaniei. Cred ca in situatia noastra cea mai puternica si binevenita corectie o va suferi piata imobiliara, nivelul acesteia urmand sa fie in concordanta cu salariile si puterea de cumparare din Romania si implicit cu productivitatea muncii.

Dupa opinia mea, o corectie de cel putin 50% o vor suferi valorile unor proprietati rezidentiale si sensibil peste 50% - 60% terenurile intr-un interval de 6 luni dar, bineinteles nu se poate vorbi de o medie, piata imobiliara fiind o piata de bunuri nefungibile.

Daca in acest moment finantarea este prohibitiva, bancile asteptand momentul cand valorile imobiliarelor romanesti vor cobori cu picioarele pe pamant, relansarea creditarii va veni dupa momentul corectiei amintite.

Unul din efectele pozitive ale crizei, daca putem vorbi de pozitiv in acest caz, va fi o valoare mai realista a activelor colaterale ale bancilor si un acces la achizitia de proprietati a categoriei de populatie cu venituri sigure, proprietati imobiliare de calitate si nu in ultimul rand disparitia speculatorilor care au indus "efectul de bubble".

Creditarea va incepe odata cu cresterea increderii finantatorilor in valoarea proprietatilor imobiliare romanesti, sustenabila pe termen lung. Bancile nu vor putea astepta o perioada indelungata si nu vor putea supravietui numai din comisioane, astfel ca presiunea va fi pusa pe clientii existenti a caror sanatate se subrezeste odata cu declinul economic.

1.5. EVOLUTIA CRIZEI ECONOMICE IN EUROPA DE EST

In Europa de Est, la fel ca in Asia Centrala, ultimii 20 de ani (perioada de dupa 1989) fusesera marcati de o crestere economica accentuata, mult mai mare (procentual vorbind) decat aceea din Europa Vestica, datorita faptului ca economiile statelor estice, in special ale celor din fostul bloc sovietic, erau abia in curs de aparitie si dezvoltare. Criza economica a insemnat un sfarsit brusc al tuturor acestor cresteri, iar in prezent ameninta cu aruncarea inapoi in saracie a tuturor celor care au beneficiat de panta ascendenta de pana acum.

Din cei 480 de milioane de locuitori considerati saraci ai zonei Europei de Est si Asiei Centrale in 1990, peste 90 de milioane au depasit acest stadiu in primii zece ani de crestere economica. Pana in 2008, 60% din cei 480 de milioane depasisera stadiul de vulnerabilitate financiara. Totusi, criza economica risca sa strice totul pentru aceste categorii sociale si sa arunce inapoi in saracie o parte din populatia care pana acum s-a chinuit sa depaseasca aceasta conditie. Se considera ca fiecare procent pierdut la PIB-ul (Produsul Intern Brut) acestei zone economice se va traduce prin revenirea la saracie si vulnerabilitate economica a peste cinci milioane de oameni. Din acest motiv, se estimeaza ca pana la sfarsitul lui 2009 vor ajunge din nou in pragul pauperitatii mai bine de 25 de milioane de oameni, iar pana la sfarsitul lui 2010 numarul lor va trece de pragul de 35 de milioane.

Situatia actuala se datoreaza partial si faptului ca o mare parte din statele zonei Europei de Est si Asiei Centrale au intrat in criza economica de pe o pozitie deja vulnerabila. Cele mai multe aveau deficite de cont curent majore, datorii externe ridicate, o crestere rapida a creditelor personale si o explozie a consumului provocata de imprumuturile in valute straine. Toate aceste elemente au dus la un impact timpuriu si mai sever al crizei economice asupra economiei de piata a acestor state decat asupra celor din Occident. Principalele sectoare afectate au fost cele financiare, de productie si de forta de munca, in ultimul avand loc disponibilizari la o rata considerata fara precedent in aceste state. Cresterea economica de pana acum se dovedeste asadar nesustenabila si va rezulta in pierderi imense din punct de vedere economic in aceasta regiune, cu riscuri ce vor putea merge chiar pana la falimentul de tara in unele regiuni.

Pentru a contracara aceste efecte, sunt necesare mai multe masuri de ordin socio-economic. Cresterea brusca a preturilor la alimente si energie, dar si instabilitatea politica s-au combinat in anumite regiuni ale Europei Estice si Asiei Centrale cu criza economica pentru a duce la efecte si mai dure asupra populatiei, printre care si teama de cumparare. De aceea, asistenta sociala a celor care isi pierd slujbele, precum si pastrarea deschisa a pietelor internationale de forta de munca in aceste state sunt pasi obligatorii pentru o trecere cat mai usoara prin criza. Alti pasi necesari sunt stimularea cheltuielilor din partea populatiei, stimulul fiscal si restabilizarea sectorului financiar. Pentru acest ultim pas, Banca Europeana pentru Reconstructie si Dezvoltare si Banca Europeana pentru Investitii au lansat deja un plan de 31 de miliarde de dolari care are ca scop sprijinirea recapitalizarii si restructurarii bancilor afectate de criza din aceasta regiune pentur ca si celelalte institutii afectate de criza sa poata fi sprijinite. Asistenta financiara trebuie de asemenea acordata, prin intermediul grupurilor de banci private, intreprinderilor mici si mijlocii, pentru a sustine o viitoare relansare economica.

Dupa cum se poate observa, criza economica este o problema reala si serioasa, insa totodata una normala din punct de vedere al ciclurilor financiare, una prin care se poate trece cu oarece efort din partea fiecarui stat, dar si a fiecarui cetatean. Romania este afectata de aceasta recesiune la fel de dur ca restul tarilor din regiunea in care se afla si numai o buna administrare a fondurilor si informarea corespunzatoare a publicului pot remedia situatia. Dar, dupa cum se vede, tocmai aceste doua elemente sunt deficitare atunci cand vine vorba de traversarea acestei perioade si de catre tara noastra."

Daca in trimestrul III al anului 2008 cresterea PIB era de 9% fata de 2007 si in trimestrul IV de 3%, in primul trimestru din 2009 evolutia va fi cel mai probabil negativa. Apreciez ca trend-ul scaderii PIB in ultimele doua trimestre va fi de 10-12 procente, fapt ce arata ca economia Romaniei a aterizat fortat in doua trimestre de la un nivel nesustenabil de ridicat, la un nivel insuportabil de coborat.

Cred ca din pacate ne vom confrunta cu o scadere semnificativa si in trimestrul II din 2009. Romania va intra intr-o criza profunda, a caror efecte le vom simti cu totii in lunile urmatoare. Inrautatirea situatiei economice si scaderea cererii fac ca tot mai putine companii sa aiba situatii financiare care sa le permita accesul la finantare, fara sa mai vorbim de costul ridicat al acesteia.

Dupa acordul cu FMI, care va permite imbunatatirea situatiei sistemului financiar, respectiv cresterea increderii si scaderea costurilor asociate finantarii, precum si dupa echilibrarea bugetului cu fonduri UE, se va crea, in ultima perioada a acestui an, posibilitatea stoparii declinului accentuat la care asistam in prezent.

In 2010 intr-un scenariu optimist vom asista la inceputul relansarii economiei romanesti, si asta in conditiile unei evolutii favorabile a economiei mondiale.

O sansa buna pentru o relansare cat mai rapida a economiei o constituie atragerea de fonduri europene. Aceasta depinde exclusiv de competenta autoritatilor si de transparenta procesului, avand potentialul de a relansa domenii strategice si economia in general.

In aceasta perioada de dificultati economico-financiare, atragerea acestor fonduri precum si cele ale altor organisme financiare (BM, BERD, BEI) poate prezenta doua avantaje majore:

- Sunt surse ieftine ce pot relansa mari proiecte de infrastructura si ramuri importante ale economiei;

- Creaza locuri de munca respectiv surse de venituri bugetare.

Daca scaderea accentuata a PIB-ului s-a datorat in principal scaderii real-estate-ului si retail-ului, iesirea Romaniei din criza va putea avea loc numai odata cu relansarea investitiilor (atat publice cat si private) in economia reala, nu a consumului.

Vor trebui sprijinite prin politici de finantare si fiscale companiile care depasind criza, vor contribui direct si la imbunatatirea situatiei persoanelor angajate respectiv bugetarilor si pensionarilor.

1.7. ACORDUL FMI

Romania va parcurge ani dificili din punct de vedere economic in 2009 si in 2010, chiar si cu sprijinul acordat de Fondul Monetar International (FMI), potrivit lui Jeffrey Franks, seful misiunii FMI care a negociat termenii acordului incheiat cu Romania.

"Chiar si cu sprijinul FMI, 2009 si 2010 vor fi ani dificili. Cresterea economica va fi negativa in acest an si zero anul urmator, ca urmare a perpetuarii efectelor scaderii activitatii economice mondiale', a spus Franks, intr-un comunicat al FMI.

Acordul cu FMI presupune mai multe conditionalitati privind reformele structurale si tinte obligatorii de indeplinit de autoritatile romane privind indicatorii macroeconomici.

Politicile Guvernului ar trebui sa permita Romaniei sa evite cele mai negative efecte ale crizei si sa iasa din aceasta perioada cu o economie mai competitiva, potrivit lui Franks.

"Guvernul ia, de asemenea, masuri pentru a se asigura ca sistemul bancar ramane unul sanatos. Bancile au fost de acord sa aloce capital aditional ca un fond tampon pentru pierderi viitoare, iar bancile straine din Romania au fost de acord sa mentina banii in tara. Sistemul de garantare al depozitelor este intarit, iar legile bancare sunt imbunatatite pentru ca Guvernul sa poata sa raspunda imediat in cazul in care bancile ar avea probleme', a mai spus Franks.

Consiliul Executiv al FMI a aprobat, luni, acordul stand-by cu Romania, pentru a sprijini programul economic construit de autoritati pentru atenuarea efectelor unei scaderi bruste a intrarilor de capital, concomitent cu adoptarea de masuri pentru reducerea dezechilibrelor externe si fiscale si intarirea sectorului financiar.

In opinia oficialului FMI, prin apelarea din timp la sprijinul FMI, statele pot evita cele mai grave consecinte ale scaderii activitatii economice. Cu toate acestea, economia Romaniei va intra in recesiune in 2009 chiar si dupa incheierea acordului, insa implementarea reformelor va ajuta tara sa iasa mai usor din criza, a mai spus oficialul FMI. "Criza mondiala a afectat Romania destul de mult in ultimele luni ale anului 2008 si influentele au cauzat probleme interne si externe, care in final au condus la contractarea unui imprumut de la FMI.'

Oficialul FMI a enumerat deficitul de cont curent si cel bugetar ca fiind printre principalele probleme ale Romaniei. "Acest program se adreseaza acestor dificultati. In ceea ce priveste deficitul fiscal, Guvernul a adoptat deja masuri serioase de reducere a dezechilibrului, care se va incadra in criteriile de la Maastricht pana in 2011.'

Franks considera ca sprijinul financiar acordat Romaniei va ajuta tara "sa castige timp' pentru ajustarea deficitului de cont curent. "Acordul a fost construit pe baza unui curs de schimb flexibil, ceea ce va ajuta la reducerea deficitului de cont curent.'

Tintele acordului

v reducerea deficitului bugetar sub limita de 3% din PIB pana in 2011

v mentinerea capitalizarii adecvate a bancilor si a lichiditatii de pe piata financiara

v aducerea inflatiei in intervalul tintit de BNR pana la sfarsitul anului 2009

v asigurarea finantarii externe si imbunatatirea increderii.

Capitolul II

RISCUL DE CREDITARE

Pentru lucratorii care isi destasoara activitatea in domeniul creditarii, principalele obiective urmarite sunt: evaluarea cererilor de creditare, determinarea gradului de risc al unui credit si justificarea acordarii creditului de catre banca, insusirea in acest sens va permite specialistilor sa ia decizii corecte m activitatea de acordare a creditelor. in economia de piata, creditul are un rol deosebit.

Pe masura dezvoltarii economico-sociaie, rolul si importanta creditului in economia fiecarei tari au marcat o crestere considerabila, avand loc totodata, diversificarea functiilor indeplinite de credit Riscul de creditare este cel mai inalt in termenii importantei pentru potentialele pierderi. Riscul de credit mai este numit si risc de insolvabilitate a debitorului si risc de nerambursare. Riscul de credit apare cand imprumuturile nu sunt rambursate m volumul si la termenul stabilit intre plasamentele bancilor, pe primul loc se situeaza creditele. Orice banca isi asuma, nrtr-o oarecare masura, riscuri atunci cand acorda credite si in mod cert, toate bancile inregistreza in mod curent pierderi la portofoliul de credite, atunci cand unii dintre debitori nu isi onoreaza obligatiile. Riscul de credit are este de asemenea riscul de scadere in rang a creditului. Cateva inrautatiri nu sugereaza nerambursarea, dar sporesc mijloacele probabilitatii de nerambursare.

Riscul de creditare este critic incepand cu nerambursarea unui numar mic de clienti importanti care genereaza pierderi foarte mari, aceasta putand duce la insolvabilitate. Este normala monitorizarea directa a procedurilor clasice in banci. Limitele sistemelor pun un plafon pe cantitatea imprumutata oricarui client si/sau clienti in interiorul bancii si/sau client in tara realizata. Examinarea acordarii creditului este condusa de ofiterul de credite sau de comitetele de credit care vor ajunge la un acord minimal inainte ca decizia de risc sa fie luata. Distribuirea regulilor pe diverse nivele ale bancii prevede cine este responsabil pentru asemenea comitete.

Centrala raporteaza clientilor datoriile neplatite.Chiar asemenea proceduri aspre au existat inca de cand banca a inceput sa ofere imprumuturi, cuantificarea riscului de creditare crescand numarul problemelor. Riscul are doua dimensiuni: aceea de cantitate a riscului sau de cantitate care poate fi pierduta, plus aceea de calitate a riscului care este probabilitatea de nerambursare. Calitatea riscului este adesea evaluata de la un capat la celalalt prin ratinguri. Aceste ratinguri sunt interne bancii si/ sau externe cand ele provin de la agentiile de rating.

Masurarea calitatii riscului va conduce, in final, la cuantificarea probabilitatii de nerambursare a clientilor plus probabilitalea pentru orice recuperare subordonata evenimentului de nerambursare. Probabilitatea de nerambursare este evident nu usor de cuantificat Datele statistice ale nerambursarii din clasele de rating sau din industria bancara sunt usor de gasit, dar ele nu pot fi usor stabilite pentru a fi transmise clientilor. Pierderile depind de orice garantie. Pe scurt, riscul de creditare, cei mai vechi dintre riscurile bancare, este rezultatul actual al unor riscuri multidimensionale. El verifica paradoxul ca cel mai familiar dintre toate riscurile ramane totusi dificil de cuantificat.

Pierderile in momentul nerambursarii depind de valoarea acestor instrumente si de lichiditatea lor. Daca nerambursarea este total neasteptata, pierderea este valoarea de piata in timpul nerambursarii. Daca creditul nu se deplaseaza m sensul scaderii, este mca posibil a vinde aceste instrumente pe piata cu discount Pentru o banca, decizia de a accepta un risc de credit este foarte importanta deoarece banii care se risca sunt atat ai deponentilor, cat si ai proprietarilor (din capitalul propriu) si acest lucru necesita ca banca, prin intermediul conducerii si mspectorilor de credit, sa ia toate masurile necesare pentru a stabili si mentine un risc al activelor considerat a fi bun ( risc minim)

Principalii factori care ar putea conduce la cresterea riscului de credit sunt:

neatentia in formularea normelor de creditare;

prezenta unor conditii de creditare prea generoase;

nerespectarea de catre personalul bancii a normelor interne de creditare;

concentrarea riscanta a creditelor pe anumite piete;

slabul control exercitat asupra personalului.

2.1. PRINCIPII SI REGULI CARE STAU LA BAZA FUNDAMENTARII DECIZIEI DE CREDITARE

Cadrul legislativ creat in Romania are la baza prevederile Legilor nr. 58/1998 privind activitatea bancara si 34/1991 privind Statutul B.N.R.

La randul lor, bancile comerciale si-au creat propriul sistem de norme si instructiuni elaborate cu respectarea legislatiei in domeniu.

Principiul fundamental ce caracterizeaza intreaga activitate bancara este prudenta bancara.

Acordarea creditelor trebuie sa fie avantajoasa atat pentru banca cat si pentru clienti. Banca, prin extinderea si diversificarea portofoliului de credite poate obtine profit suplimentar. Clientii, pe seama creditelor pot sa-si dezvolte afacerile, sa obtina profit si astfel sa ramburseze imprumuturile si sa-si achite dobanzile.

Un alt principiu de baza al activitatii de creditare este principiul contractualitatii, ce consta in consemnarea in documente contractuale a operatiunilor de credit si garantie a societatilor bancare.

Rambursabilitatea creditului este un alt principiu de creditare, conform caruia imprumutatul are obligatia de a rambursa la scadenta suma imprumutata impreuna cu dobanzile aferente.

Un alt principu ce trebuie intrunit in activitata de creditare este respecterea destinatiei creditului.

Conform legislatiei, bancile au obligatia de a urmari respectarea destinatiei creditului prevazuta in contractul de imprumut.De asemenea, in toate cazurile creditele trebuie sa fie garantate, iar volumul minim al garantiilor constituite trebuie sa acopere datoria maxima formata din credite si dobanzi.

Stabilirea, in mod concret, a conditiilor de creditare si a celor privind gestiunea riscurilor revine insa imprumutatorilor, prin intermediul normelor proprii de creditare, cu obligativitatea respectarii orientarilor generale in materie. In aceste conditii, evolutia creditarii depinde in principal de capacitatea imprumutatorilor de a mobiliza in mod sustenabil resursele financiare necesare si de respectarea concomitenta a principiilor prudentiale.

Capitolul III

STUDIU DE CAZ

ADMINISTRAREA RISCULUI DE CREDIT LA

OTP BANK

3.1. PREZENTAREA INSTITUTIEI BANCARE OTP BANK

OTP Bank Romania este

parte a OTP Group, unul dintre cele mai importante grupuri financiare din

Europa Centrala si de Est, cu operatiuni in tari

precum Ungaria, Muntenegru, Croatia, Bulgaria, Rusia, Ucraina, Slovacia,

Serbia si Romania. Prezenta din 2005 pe piata bancara din

Romania, OTP Bank si-a propus sa devina o banca

universala puternica, care sa ofere servicii complete pentru

clienti persoane fizice si companii. Obiectivul declarat, inca

de la cumpararea in

OTP Bank Romania se pozitioneaza ca o banca ce ofera servicii financiare competitive si este mereu atenta sa isi imbunatateasca produsele si serviciile, astfel incat sa devina un etalon de calitate atat din punctul de vedere al produselor si serviciilor, cat si din punctul de vedere al atitudinii angajatilor. OTP Bank Romania nu intentioneaza sa lupte pe paliere de servicii cat mai accesibile ca pret, ci sa convinga potentialii clienti ca este important sa beneficieze de oferte corecte, dar si de servicii la cele mai inalte standarde.

OTP Bank Romania ofera canale alternative si pachete de servicii asociate produselor, un domeniu in care OTP Bank este lider incontestabil in Ungaria - avand o cota de piata de 50% pe servicii de Call Center, 70% pe Internet Banking si 70% pe Mobile Banking. De cand a patruns pe piata din Romania, OTP Bank a analizat cu atentie piata locala si a identificat in permanenta noi oportunitati de investitie si dezvoltare, castigandu-si astfel dreptul de a fi considerata o banca inovativa.

In prezent, prin segmentul de retail, OTP Bank Romania pune la dispozitia clientilor sai produse si servicii: creditul pentru nevoi personale, creditul pentru nevoi personale cu garantie ipotecara, creditul ipotecar, OTPdirekt, creditul auto, depozite la termen, cont curent si overdraft, OTP Express, MoneyGram - transfer rapid de bani, carduri de credit si de debit, carduri pentru tineri.

OTP Bank Romania ofera solutii financiare integrate pentru companiile mici si solutii financiare adaptate fiecarei companii. Segmentul persoane fizice joaca un rol important in dezvoltarea bancii. Evolutia segmentului va fi sustinuta de dezvoltarea retelei de sucursale si a fortei de vanzari, abordarea bazata pe pachete de servicii, crearea unor canalele alternative, produse performante si de calitate, precum si de puternica sustinere financiara din partea OTP Group.

Companii membre OTP Group in Romania:

OTP Garancia Asigurari

OTP Leasing Romania

OTP Consulting Romania

OTP Fond de Pensii

OTP Asset Management Romania

3.2. CONCLUZII FINANCIARE - 2008

OTP Bank Romania a inregistrat primul trimestru profitabil din istoria bancii; Se remarca cresterea semnificativa a creditelor si a depozitelor (cu 52%, respectiv 27% fata de aceeasi perioada a anului trecut);

Profitul dupa impozitare, pentru al treilea trimestru din 2008, s-a ridicat la 931 de milioane forinti, comparativ cu pierderea de 1.095 milioane forinti din trimestrul anterior, pierderea cumulata atingand 273 milioane forinti in 2008, ceea ce inseamna o crestere anuala de 88%.

Primele noua luni din 2008 au demonstrat ca toate elementele de venit au cunoscut performante considerabile. Venitul net din dobanzi a crescut cu 44%, venitul net din comisioane si speze a crescut de aproape 3,5 ori, in timp ce alte venituri nete din alte surse decat dobanzile s-au majorat cu . De asemenea, provizioanele pentru posibilele pierderi din imprumuturi au crescut cu 56%, iar dinamica costurilor de operare de 16% se situeaza mult peste cresterea nivelului venitului total, consecinta fiind o imbunatatire a ratei costuri/ venituri la

Trimestrul III a fost caracterizat de obtinerea unui venit constant luna de luna: in aceasta perioada, venitul net din dobanzi (-7%) a fost afectat de cresterea ratelor dobanzilor pe termen scurt, ceea ce a dus la o majorare a cheltuielilor cu dobanzile la depozitele clientilor si pasivele interbancare. Venitul net din F&C a scazut cu 2%, dar alte venituri nete din alte surse decat dobanzile au inregistrat o performanta buna, cu o crestere trimestriala de 11%. Provizioanele pentru posibile pierderi din credite au inregistrat o evolutie favorabila: s-a obtinut o contributie pozitiva la rezultate din reluarea unor provizioane.

Calitatea creditelor s-a imbunatatit semnificativ in cazul portofoliului de credite pentru corporatii, motiv pentru care numarul de credite neperformante si indoielnice a scazut. Raportul creditelor neperformante a scazut la 4,9% (-1,6% comparativ cu trimestrul anterior si -0,2% comparativ cu perioada similara a anului precedent). Gradul de acoperire a creditelor neperformante s-a imbunatatit cu 4%, comparativ cu trimestrul anterior si 9,9%, comparativ cu anul precedent, pana la 13,3%.

Activele au crescut cu 36%, comparativ cu

perioada similara a anului precedent si cu 6% fata de

trimestrul anterior. Creditele brute (inclusiv creditele transferate) au

inregistrat o dinamica remarcabila: +52% comparativ cu anul precedent

si +14% comparativ cu trimestrul anterior. In cadrul categoriei

Cresterea depozitelor in sectorul corporativ a fost de 6% in trimestrul al treilea; depozitele totale ale clientilor au crescut cu , chiar si intr-un mediu de piata extrem de competitiv.

Numarul sucursalelor a crescut la 105, in timp ce numarul de angajati a fost extins cu 22 de persoane, atingand nivelul de 1.120 de angajati, in trimestrul al treilea.

In trimestrul III, OTP Bank Romania a reusit sa isi creasca pozitia pe piata. Cota de piata pe segmentele de depozite si imprumuturi de tip retail s-a imbunatatit cu 3 puncte de baza, pe segmentul de depozite corporative cu 5 puncte, iar pe segmentul de credite corporative cu 8 puncte.

3.3. CLASIFICAREA RISCURILOR BANCARE

3.3.1. Administrarea Riscului de Credit

Obiective

Obiectivele bancii privind administrarea riscului de credit se refera la: - - Cresterea/mentinerea calitatii portofoliului prin monitorizarea unui sistem de indicatori calculati in conformitate cu metodologia BNR

Strategie

Strategia bancii privind administrarea riscului de credit include:

o sistem centralizat de aprobare a creditelor destinate atat persoanelor juridice cat si persoanelor fizice;

o abordarea unei stategii bazate pe profitabilitatea produselor oferite clientilor in detrimentul celei bazate pe volume;

o revizuirea normelor si procedurilor de gestionare a creditelor restante si neperformante;

o intarirea nivelului de pregatire profesionala a personalului implicat in activitatea de creditare prin furnizarea de cursuri de pregatire;

o formarea unei culturi solide de creditare in cadrul organizatiei.

3.3.2. Administrarea Expunerilor pe Tari

Banca dispune de o lista detaliata cu limitele de tara aprobate. Aceasta lista este mentinuta si reinnoita de Directia Administrarea Riscurilor, care asigura o comunicare eficienta cu directia de specialitate din grupul OTP.Banca isi limiteaza expunerea pe tari conform limitelor aprobate centralizat de grupul OTP din Ungaria. Comitetul de Administrare a Riscurilor urmareste utilizarea si respectarea limitelor de tara. Jurisdictii recunoscute ca tari purtatoare de risc de spalare a banilor si de finantare a actelor teroriste :

3.3.3. Administrarea Riscului de Piata

Obiective

Obiectivul bancii in domeniul administrarii riscului de piata este limitarea activitatilor de tranzactionare pana la implementarea de proceduri, modele si aplicatii adecvate de monitorizare si control a riscurilor aferente activitatii de tranzactionare.

Strategie

Strategia bancii in domeniul administrarii riscului de piata include:

o mentinerea unui compartiment specializat de Risc de Piata in cadrul Directiei Administrarea Riscurilor;

o implementarea unor proceduri adecvate de gestionare si monitorizare a riscului valutar si a riscului de dobanda;

o pregatirea profesionala a personalului angajat in activitatea de monitorizare a riscului de piata;

o suportul metodologic si tehnic.

3.3.4. Riscul valutar

Pozitia valutara este in general inchisa si exista un sistem de tip VaR prin care se monitorizeaza centralizat aceasta pozitie. Tranzactiile valutare sint in majoritate efectuate cu clientii, iar cele interbancare sint necesare in masura in care nu se poate inchide pozitia valutara cu clientii bancii in ziua respectiva. Comitetul de Administrare a Activelor si Pasivelor analizeaza si discuta un raport al trezoreriei in fiecare sedinta.

3.3.5. Riscul de Rata a Dobanzii

In contractele de creditare riscul de dobinda este transferat catre imprumutati atit pentru retail cit si pentru corporate. Intregul bilant este structurat pe dobinda variabila, cu putine exceptii, si unde se incearca solutii de hedging sau de limitare a riscului.

Structura bilantului influenteaza expunerea bancii la un risc indus de reducerea ratei dobanzii din cel putin trei considerente:

complexitatea si diversificarea activitatii unei banci deoarece o banca care realizeaza aceste activitati este mai expusa acestui tip de risc decat o banca specializata;

structura ratelor (fixe, variabile) care induce gestiunea gap-urilor sau a impasurilor in rata;

stuctura activelor bancare care au scadente/ maturitati diferite si conditioneaza veniturile ce se vor incasa in viitor. Astfel, fiecare banca va trebui sa tina cont de evolutiile posibile ale ratelor de dobanda care sunt prezentate in figura de mai jos:

Pornind de la aceste evolutii posibile ale ratelor dobanzii, banca poate recurge la arbitraje de rata. Din diagrama se observa ca in punctele A, B, C care revin unor rate neutre sau rata punct-mort , operatiunile pe termen lung si cele pe termen scurt sunt echivalente. Riscul ratei dobanzii este rezultanta actiunii a doi factori: pozitia ratei care este reprezentata de diferitele linii/posturi din bilant dependente de evolutiile pietei si incertitudinea privind marja dobanzii. Instrumentul clasic de masurarea a pozitiei ratei este gap-ul ratei sau impulsul ratei, care exprima de fapt diferenta dintre activele si pasivele ale caror rata variaza intr-un anumit interval de timp, numite sensibile.

Riscul de rata a dobanzii depinde in primul rand de natura ratelor diferitelor linii/posturi din bilantul unei institutii de credit, unele fiind fixe iar altele variabile. O rata este considerata fixa daca marimea sa, pe o anumita perioada, nu este influentata de modificarile survenite pe piata. Rata variabila este considerata o rata a pietei care este indexata periodic sau la intervale aleatorii, in functie de evolutia pietei monetare.

3.3.6. Administrarea Riscului de Lichiditate

Obiective

Obiectivul bancii privind riscul de lichiditate il reprezinta mentinerea unui nivel de lichiditate adecvat in conditiile necesitatii de asigurare a sursele necesare pentru sustinerea obiectivelor de buget privind cresterea portofoliului de credite.

Strategie

Strategia aferenta anului 2008 pentru atingerea obiectivului bancii privind riscul de lichiditate include:

o Cresterea depozitelor atrase ce urmeaza a se realiza prin introducerea de noi produse de depozit beneficiind de dobanzi competitive si de o promovare adecvata concomitent cu atragerea de clienti persoane juridice care beneficiaza de lichiditati sporite si intarirea capacitatii de vanzari incrucisate;

o In scopul mentinerii unui nivel de lichiditate adecvat banca va urmari respectarea unei valori a indicatorului de lichiditate (calculat conform normelor BNR) care sa se incadreze in prevederile legale.

Incadrarea pe perioade de timp, a resurselor si plasamentelor senzitive la modificarea dobanzilor, pentru resursele si plasamentele cu rata fixa a dobanzii se va efectua in functie de scadentele acestora, iar in cazul plasamentelor cu rata variabila, in functie de momentul de schimbare a ratei dobanzii.

3.3.7. Administrarea Riscului Operational

Riscul operational reprezinta expunerea bancii la pierderile financiare reale sau potentiale si nerealizarea profiturilor estimate. Astfel de pierderi pot fi cauzate de evenimente interne sau externe, tendinte si modificari ce nu au fost surprinse si anticipate de conducerea bancii si de controlul intern, sisteme, politici, organizare, standarde etice sau de alte elemente de control si standarde existente in cadrul institutiei.

Obiective

Obiectivele urmarite in vederea unei bune gestionari a riscului operational sunt:

Elaborarea unui regulament nou privind administrarea riscului operational in conformitate reglementarile grupului OTP si normele nationale in vigoare privind determinarea cerintelor minime de capital ale institutiilor de credit pentru riscul operational;

evitarea unor pierderi operationale mari neanticipate;

evitarea unui numar mare de pierderi operationale de valori mai mici;

imbunatatirea eficientei operationale;

cresterea calitatii serviciilor oferite clientelei;

atentie sporita acordata riscului operational in cadrul activitatii de management a riscurilor;

gestionarea mai eficienta a informatiilor si a resurselor umane in cadrul bancii;

pregatirea continua a personalului;

imbunatatirea sistemului de raportare privind monitorizarea pierderilor cauzate de riscul operational;

continuarea procesului de centralizare a activitatilor din sucursale: contractare, operatiuni bancare, centru procesare credite;

actualizarea bazei de date privind pierderile din riscul operational;

intocmirea autoevaluarii riscurilor activitatilor desfasurate in cadrul unitatilor organizationale.

Strategie

Strategia aferenta anului 2008 pentru atingerea obiectivelor bancii privind riscul operational include:

o revizuirea periodica a cadrului de gestionare a riscului operational in cadrul bancii;

o dezvoltarea bazei de date de risc operational bazata pe tehnologia web/intranet pentru preluarea raportarilor de risc operational la nivelul intregii banci.

Pentru a permite evaluarea permanenta a expunerilor la riscul operational OTP BANK Romania se bazeaza pe urmatoarele abordari:

identificarea expunerilor fata de riscul operational si monitorizarea informatiilor si datelor relevante referitoare la riscul operational, inclusiv a celor privind pierderile operationale semnificative;

integrarea sistemului de evaluare a riscului operational in procesele de administrare a riscului existente la nivelul grupului OTP. Rezultatele evaluarii riscului operational vor constitui o parte integranta a procesului de monitorizare si control al profilului de risc operational al bancii;

dezvoltarea sistemului actual de raportare interna, care asigura furnizarea lunara de rapoarte privind riscul operational structurilor si persoanelor relevante din cadrul bancii.

3.3.8. Administrarea Riscului aferent Activitatilor Externalizate

Externalizarea activitatilor auxiliare sau conexe activitatilor principale este realizata pe baza normelor interne si numai cu aprobarea prealabila a Comitetului de Adminstrare a Riscurilor, si a Directoratului Bancii. In cadrul analizei efectuate de catre Banca in vederea externalizarii unor activitati, se are in vedere identificarea si evaluarea nivelurilor riscurilor asociate, principalele riscuri urmarite pentru a fi administrate fiind riscul juridic, riscul reputational si cel operational.

Obiective

Obiectivele Bancii in domeniul administrarii riscurilor aferente activitatilor extenalizate includ:

evitarea prejudicierii, directe sau indirecte, a reputatiei Bancii ca urmare a transferului unor activitati auxiliare si conexe unor prestatori carora le lipseste calificarea necesara prestarii activitatii externalizate;

asigurarea cel putin a aceluiasi nivel de calitate a serviciului prestat ca urmare a externalizarii, cu cel al serviciului prestat anterior de Banca;

eliminarea/transferul unor riscuri asociate activitatii externalizate catre prestator.

Strategie

Strategia bancii in domeniul administrarii riscurilor aferente activitatilor implica elaborarea de norme interne specifice pentru monitorizarea riscurilor asociate activitatilor externalizate, urmarind monitorizarea urmatoarelor:

o luarea deciziilor privind externalizarea unor noi activitati sau modificarea celor existente;

o selectarea si evaluarea societatilor prestatoare de servicii auxiliare sau conexe in legatura cu aspecte cum ar fi: solvabilitatea, reputatia, experienta cu sectorul institutiilor de credit , calitatea serviciilor prestate, organizarea activitatii si controlul intern, existenta unui personal competent, existenta unui plan alternativ de redresare a activitatii, asigurarea confidentialitatii informatiei, in special in cazul celei legate de instrumentele de plata electronica;

o monitorizarea modului in care societatile prestatoare de servicii auxiliare sau conexe desfasoara activitatile externalizate;

o elaborarea de planuri alternative si stabilirea costurilor si resurselor necesare pentru schimbarea societatilor prestatoare de servicii auxiliare sau conexe.

La sfarsitul anului 2008 OTP BANK ROMANIA SA inregistra un nivel al fondurilor proprii de aproximativ 380 mil Ron, echivalentul a 95.5 mil EURO, ceea ce acoperea nivelul cerintei de capital (indicatorul de solvabilitate la 31 decembrie 2008 avand o valoare de 13.96%)

- pentru riscul de credit stabilita prin metoda abordarii standard (cerinta situata la nivelul de 201 mil ron)

- pentru riscul de piata stabilita prin metoda abordarii standard (cerinta situata la nivelul de aproximativ 1 mil ron)

- si cel operational stabilita prin metoda abordarii de baza (cerinta situata la nivelul de 16 mil ron).

Pentru o mai buna gestionare a riscului de creditare, OTP BANK ROMANIA SA a incercat sa obtina o diversificare a expunerilor din punctul de vedere geografic, al principalelor industrii in care activeaza firmele si al maturitatii creditelor acordate. Astfel, Banca a procedat la o impartire in sapte zone a teritoriului tarii si a incercat o plasare cat mai simetrica a portofoliului de credite in aceste regiuni

|

Zona denumire |

Nord Est |

Vest |

Nord Vest |

Centru |

Sud Est |

Sud |

Bucuresti |

Total |

|

Procent |

In functie de codul CAEN al clientilor, Banca a impartit portofoliul de credite in 20 de industrii (sectoare de activitate) considerate reprezentative, astfel incat sa acopere toate tipurile de activitati desfasurate de societatile comerciale. Prezentam mai jos primele patru industrii pe care Banca inregistreaza cele mai mari ponderi ale portofoliului.

Nr. crt. Industrie

Pondere portofoliu

1 Comert 41%

2 Tranzactii imobiliare si inchirieri 10%

3 Alte servicii 10%

4 Asigurari si intermedieri financiare 7%

Din punct de vedere al maturitatii creditelor Banca a reusit sa stabileasca un echilibru intre creditele acordate pe termen lung si cele acordate pe termen mediu si scurt.

Maturitate Pondere portofoliu

- termen scurt 28%

- termen mediu 22%

- termen lung 50%

Datorita faptului ca OTP BANK ROMANIA SA are un portofoliu diversificat din punct de vedere al valutelor si al tipurilor de dobanzi practicate ("XBOR + marja" la creditele acordate clientilor persoane juridice, modificabile periodic in functie de evolutia pietei si dobanda fixa pentru creditele acordate persoanelor fizice), Banca nu inregistreaza risc de rata a dobanzii si nu are concentrari de risc de piata sau risc de credit.

3.3.9. Riscul de insolvabilitate

Riscul de insolvabilitate nu este un risc specific activitatii bancare. El se intalneste la toate societatile comerciale. Acest risc se manifesta mai puternic in cazul societatilor bancare avand in vedere functia de intermediere. Spre deosebire de societatile nebancare, bancile functioneaza cu un capital relativ mic in comparatie cu dimensiunea bilantului, gestionand in schimb resurse atrase foarte mari. Interesul lor este de a atrage fonduri cat mat mari pentru ca prin plasamentul acestora sa se asigure o rata a rentabilitatii financiare cat mai mare, respectiv o rata a dividendului care sa multumeasca actionariatul.

Pentru a contracara tendinta bancilor de maximizare a profitului prin utilizarea intensiva a fondurilor proprii si fortarea expunerii la risc, antoritatile de supraveghere impun anumite restrictii. Aceste restrictii iau forma unor norme prudentiale. Ele reglementeaza aspecte legate de adecvarea capitalului bancii si fac trimitere la fondurile proprii.

Prin Acordul de la Basel (1988), Banca Reglementelor Internationale propune o metodologie standard pentru determinarea fondurilor proprii si doi indicatori de solvabilitate care sa asigure respectarea unei acoperiri minime a activului riscant prin capitalul bancar.Activul riscant se mai numeste si expunere neta (EN), iar capitalul bancar este definit atat prin fondurile proprii (FP) cat si prin capitalul propriu (CP).

![]()

![]()

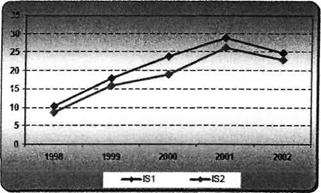

In conformitate cu Normele nr. 8 din 1999 nivelurile minime pentru cei doi indicatori ai solvabilitatii bancare in Romania au urmatorul nivel si sunt prezentate in graficul de mai jos:

![]()

![]()

Evolutia ratei 1 si 2 de solvabilitate :

Sursa BNR

Sursa BNR

Analiza in dinamica a ratei 1, precum

si a ratei 2 de solvabilitate, pune in

evidenta o soliditate

financiara remarcabila la nivelul sistemului bancar romanesc;

3.4. IMPORTANTA GESTIONARII RISCURILOR BANCARE

Este, desigur evident ca o strategie bancara performanta trebuie sa cuprinda atat programe cat si proceduri de gestionare a riscurilor bancare care vizeaza, de fapt, minimalizarea probabilitatii producerii acestor riscuri si a expunerii potentiale a bancii. Sustinem ca este evident deoarece obiectivul principal al acestor politici este acela de minimizare a pierderilor sau cheltuielilor suplimentare suportate de banca, iar obiectivul central al activitatii bancare il reprezinta obtinerea unui profit cat mai mare pentru actionari.S-ar putea ca, in anumite situatii, costul implementarii si exploatarii procedurilor care vizeaza gestiunea riscurilor sa fie mai mare decat expunerea potentiala la risc. Ceea ce nu inseamna decat ca si aceste programe trebuie selectate in functie de criterii de eficienta. In alte cazuri s-ar putea ca strategia bancii sa implice asumarea unor riscuri sporite sau a unor riscuri noi. In acest caz decizia trebuie luata intotdeauna avand in vedere si cheltuielile suplimentare necesare pentru asigurarea unei protectii corespunzatoare si pierderile potentiale mai mari. Dar daca decizia este de asa natura, atunci minimalizarea riscurilor bancare nu trebuie in nici un caz sa se transforme intr-un obiectiv in sine.

De altfel, obiectivele managementului bancar sunt trei: maximizarea rentabilitatii, minimizarea expunerii la risc si respectarea reglementarilor bancare in vigoare.

Importanta gestiunii riscurilor bancare nu se rezuma totusi doar la minimizarea cheltuielilor. Preocuparea permanenta a conducerii pentru minimizarea expunerii la risc are efecte pozitive si asupra comportamentului salariatilor care devin mai rigurosi si mai constiinciosi in indeplinirea sarcinilor de servici, nu este de neglijat nici efectul psihologic de descurajare a unor activitati frauduloase. Si, nu in cele din urma, o gestiune eficace a riscurilor bancare isi va pune amprenta si asupra imaginii publice a bancii.

Clientii doresc o banca sigura si actionarii la fel. Soliditatea unei banci ii atrage insa pe deponenti in conditiile in care depozitele nu sunt asigurate in mod obligatoriu. Daca bancile nu sunt obligate sa se asigure de raspunderea civila fata de deponenti, atunci interesul acestora pentru alegerea celor mai sigure institutii este diminuat; principalul criteriu devine rentabilitatea plasamentului. Poate sa apara atunci o selectie adversa pentru care este foarte probabil ca bancile cu cele mai mari probleme, in lipsa de lichiditate, sa acorde cele mai ridicate dobanzi.

In Romania bancile au facut fata tuturor factorilor de instabilitate financiara intr-un context de instabilitate generala generata de procesul de tranzitie. Tranzitia a insemnat pentru bancile romanesti modificarea statutelor (ele operand ca societati pe actiuni), a cadrului legal de operare (legea permitand angajarea intr-o gama larga de operatiuni financiare), libertatea in alegerea partenerilor interni si externi, concurenta din partea altor institutii financiare si altor banci (romanesti, create dupa 1990 si straine), reducerea refinantarii directe de catre banca centrala, schimbarea permanenta a normelor prudentiale de catre BNR si deteriorarea situatiei financiare a majoritatii clientilor mari. In aceste conditii, pentru conducerea bancilor, implementarea unor politici adecvate de gestiune a riscurilor devine o necesitate, ca si asimilarea de catre salariati a unor noi tehnici si instrumente de gestiune a riscurilor.

In concluzie, deoarece riscurile bancare sunt o sursa de cheltuieli neprevazute, gestiunea lor adecvata pentru stabilizarea veniturilor in timp are rolul unui amortizor de soc. In acelasi timp, consolidarea valorii actiunilor bancare se poate realiza doar printr-o comunicare reala cu pietele financiare si implementarea unor programe adecvate de gestiune a riscurilor bancare.

Toate bancile si institutiile financiare trebuie sa-si imbunatateasca intelegerea si practica gestiunii riscurilor bancare pentru a-si putea gestiona cu succes diferite game de produse in anii '90. Daca procesul de gestiune a riscurilor bancare si sistemul global de management sunt efective, atunci banca va avea succes. Bancile pot gestiona cu succes riscurile bancare daca recunosc rolul strategic al riscurilor, daca folosesc paradigma de analiza si gestiune in vederea cresterii eficientei.

3.5. SITUATIE RESTANTE SI EVOLUTIE CREDITE

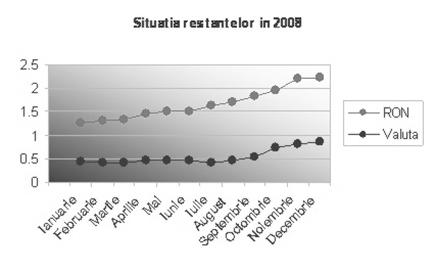

Conform datelor publicate de BNR in sectiunea statistica, in luna decembrie procentul soldului restantelor aferente creditelor in RON reprezinta aprox. 2.23% din soldul total al creditelor acordate in moneda nationala.

In ceea ce priveste creditele in valuta, acelasi procent este considerabil mai mic si anume de 0.86% in crestere cu 0.04 pp fata de luna noiembrie.

Pe baza datelor publicate de banca nationala Analistii FinZoom.ro au identificat un trend al situatiei restantelor inregistrate in 2008, observand ca ponderea soldului restantelor creditelor in valuta a crescut mai usor decat cea a creditelor in moneda nationala care s-a majorat cu aproape 1 pp de la inceputul anului pana in luna decembrie.

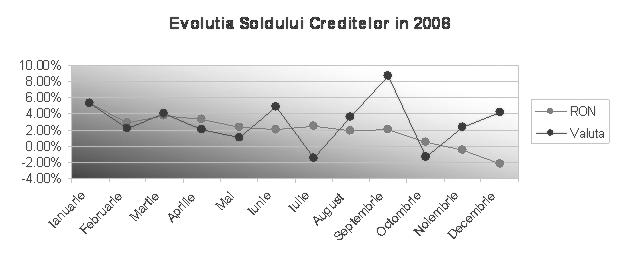

Conform

acelorasi date, analistii FinZoom.ro au realizat in acelasi timp si un grafic

al evolutiei soldului creditelor pana la sfarsitul anului trecut.

Astfel putem observa ca, in luna noiembrie, in timp ce soldul creditelor

in moneda nationala a scazut cu 0.42%, soldul creditelor in valuta a crescut cu

2.30% dupa ce in luna anterioara inregistrase o scadere de 1.33%.

Astfel putem observa ca, in luna noiembrie, in timp ce soldul creditelor

in moneda nationala a scazut cu 0.42%, soldul creditelor in valuta a crescut cu

2.30% dupa ce in luna anterioara inregistrase o scadere de 1.33%.

In luna decembrie, soldul creditelor in RON a scazut cu 2.14% fata de luna precedenta in timp ce soldul creditelor in valuta a crescut cu 4.18%.

3.6. SONDAJ PRIVIND CREDITAREA COMPANIILOR FINANCIARE SI A POPULATIE, IANUARIE 2009

Sinteza

In ultimul trimestru al anului 2008, evolutia standardelor si a termenilor de creditare pentru sectorul companiilor si a populatiei a confirmat tendinta pe care s-a inscris anterior, inregistrand o inasprire semnificativa, mai pronuntata la nivelul populatiei.

A. Sectorul companiilor nefinanciare

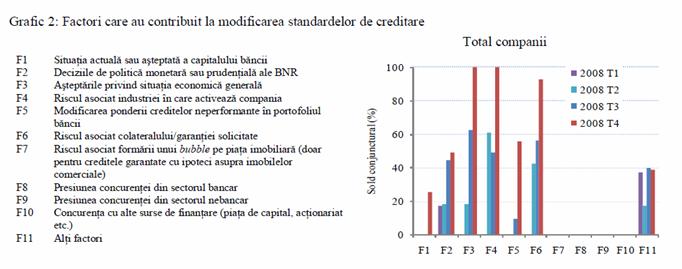

![]() Standardele de creditare au cunoscut pentru al treilea trimestru

consecutiv o restrictivitate sporita.. IMM-urile au inregistrat o

inasprire a standardelor de creditare mai accentuata decat se

asteptau bancile, in timp ce in cazul companiilor mari situatia

a fost inversa. Factorii principali care au contribuit la aceasta

situatie sunt: asteptarile privind situatia economica

generala, riscul asociat industriei in care activeaza compania,

riscul asociat colateralului/garantiei solicitate si modificarea

ponderii creditelor neperformante in portofoliul bancii.

Standardele de creditare au cunoscut pentru al treilea trimestru

consecutiv o restrictivitate sporita.. IMM-urile au inregistrat o

inasprire a standardelor de creditare mai accentuata decat se

asteptau bancile, in timp ce in cazul companiilor mari situatia

a fost inversa. Factorii principali care au contribuit la aceasta

situatie sunt: asteptarile privind situatia economica

generala, riscul asociat industriei in care activeaza compania,

riscul asociat colateralului/garantiei solicitate si modificarea

ponderii creditelor neperformante in portofoliul bancii.

![]() Termenii creditarii au devenit considerabil mai restrictivi in

T4/2008, cerintele de colateral/garantii beneficiind de o

atentie sporita din partea bancilor.

Termenii creditarii au devenit considerabil mai restrictivi in

T4/2008, cerintele de colateral/garantii beneficiind de o

atentie sporita din partea bancilor.

![]() Cererea

de credite a inregistrat o usoara crestere in T4/2008,

contrar asteptarilor care indicau o reducere a acestora. In structura, doar solicitarile

de credite pe termen lung din partea companiilor mici si mijlocii au fost

in regres fata de perioada anterioara.

Cererea

de credite a inregistrat o usoara crestere in T4/2008,

contrar asteptarilor care indicau o reducere a acestora. In structura, doar solicitarile

de credite pe termen lung din partea companiilor mici si mijlocii au fost

in regres fata de perioada anterioara.

![]() Riscurile asociate companiilor au crescut in opinia bancilor, principalele

sectoare vizate din acest punct de vedere fiind cele ale tranzactiilor

imobiliare si constructiilor.

Riscurile asociate companiilor au crescut in opinia bancilor, principalele

sectoare vizate din acest punct de vedere fiind cele ale tranzactiilor

imobiliare si constructiilor.

B. Sectorul populatiei

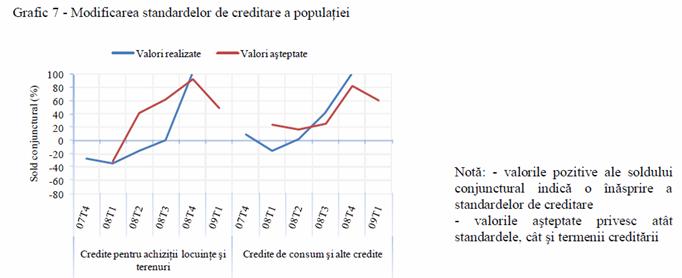

![]() Standardele de creditare s-au inasprit sever la nivelul

intregului sector bancar, atat in cazul creditelor pentru achizitia de

locuinte si terenuri, cat si pentru creditele de consum,

confirmand asteptarile din T3/2008. Prognozele pentru T1/2009

indica in continuare inasprirea acestora, insa intr-o

masura mai mica.

Standardele de creditare s-au inasprit sever la nivelul

intregului sector bancar, atat in cazul creditelor pentru achizitia de

locuinte si terenuri, cat si pentru creditele de consum,

confirmand asteptarile din T3/2008. Prognozele pentru T1/2009

indica in continuare inasprirea acestora, insa intr-o

masura mai mica.

![]() Termenii

creditarii au devenit considerabil mai restrictivi in T4/2008. Cele

mai insemnate evolutii s-au remarcat in cazul reducerii ponderii

serviciului datoriei in venitul lunar si a majorarii primei de risc

pe care clientii trebuie sa o plateasca.

Termenii

creditarii au devenit considerabil mai restrictivi in T4/2008. Cele

mai insemnate evolutii s-au remarcat in cazul reducerii ponderii

serviciului datoriei in venitul lunar si a majorarii primei de risc

pe care clientii trebuie sa o plateasca.

![]() Cererea pentru credite ipotecare si pentru toate

tipurile de credite de consum a inregistrat o scadere semnificativa

in T4/2008, devansand cu mult asteptarile optimiste ale bancilor

privitoare la cererea pentru credite de consum.

Cererea pentru credite ipotecare si pentru toate

tipurile de credite de consum a inregistrat o scadere semnificativa

in T4/2008, devansand cu mult asteptarile optimiste ale bancilor

privitoare la cererea pentru credite de consum.

A. Creditarea companiilor nefinanciare A1. Standardele de creditare La nivel agregat, standardele de creditare in T4/2008 s-au inasprit in aceeasi masura ca in trimestrul anterior, dar mai putin decat preconizasera institutiilor de credit (Grafic 1). Bancile anticipeaza un grad de restrictivitate in crestere pentru urmatoarea perioada, pentru ca asteptarile, desi prezinta un trend descrescator, se situeaza peste valorile actuale. In structura, inasprirea standardelor de creditare a fost mai accentuata in cazul IMM-urilor decat in cazul companiilor mari, contrar asteptarilor care indicau situatia inversa (Grafic 1). Atat la companiile mari, cat si la IMM-uri caracterul restrictiv s-a manifestat identic, nediferentiat in functie de perioada de acordare a creditelor, sugerand ca aversiunea la risc a bancilor este ridicata.

Principalii factori de ingrijorare care au condus la modificarea standardelor de creditare a institutiilor de credit sunt: asteptarile privind situatia economica generala, riscul asociat industriei in care activeaza compania si riscul asociat colateralului/garantiei solicitate. In plan secund, au mai contribuit si modificarea ponderii creditelor neperformante in portofoliul bancii si deciziile de politica monetara sau prudentiala ale BNR.

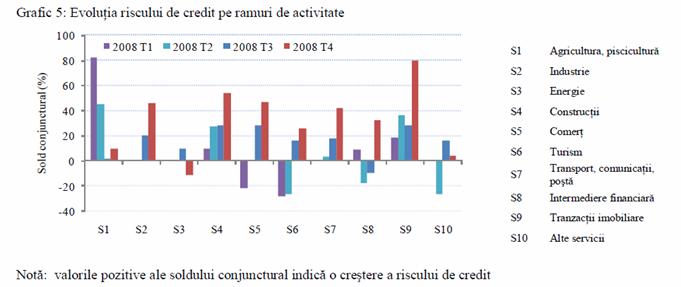

Evolutii ale riscului de credit asociat creditarii companiilor nefinanciare Riscul de credit a fost perceput ca fiind in crestere in T4/2008 in toate sectoarele de activitate, cu exceptia celui energetic (Grafic 5). Cele mai riscante ramuri de activitate in opinia bancilor sunt tranzactiile imobiliare, constructiile, industria si comertul. Intermedierea financiara apare pentru prima data cu risc in crestere datorita majorarii ratei restantelor la toate tipurile de credite.

Evolutia riscul de credit in functie de dimensiunea companiilor isi pastreaza trendul ultimelor trimestre, in sensul cresterii acestuia la nivel agregat, mai ales datorita mentinerii perceptiei negative asupra IMM-urilor (Grafic 6). Corporatiile prezinta pentru al doilea trimestru consecutiv un risc crescut, insa intr-o masura mai mica decat IMM-urile.

B. Creditarea populatiei B1. Standardele de creditare a populatiei Standardele de creditare au devenit considerabil mai restrictive in T4/2008, atat in cazul creditelor pentru achizitia de locuintele si terenuri, cat si in cazul creditelor de consum. Asteptarile in aceasta privinta au fost confirmate in mare masura (Grafic 7). T4/2008 a consemnat prima inasprire a standardelor pentru creditele ipotecare, bancile anticipand aceasta evolutie inca din T1/2008. Inasprirea se reflecta si prin faptul ca nivelurile medii ale gradului maxim de indatorare si ale LTV-ului (conform normelor de creditare ale bancilor) au scazut in T4 fata de T3/2008 (Tabel1).

Evolutia cererii de credite ipotecare si preturile locuintelor

Cererea de credite ipotecare a inregistrat o scadere importanta in T4/2008, asa cum anticipasera bancile inca din trimestrul anterior (Grafic 9). Aceasta este si o consecinta a majorarii costurilor cu dobanzile si reducerii gradului maxim de indatorare practicat de institutiile de credit. Pentru T1/2009 se anticipeaza o reducere suplimentara a cererii de credite ipotecare pe fondul unei probabile inaspriri viitoare, atat a standardelor, cat si a termenilor de creditare. Totusi, aceasta evolutie ar putea fi influentata de modificarea Regulamentului nr. 11/2008, care a relaxat normele prudentiale in cazul creditului ipotecar.

CONCLUZII si REMARCI

Scopul final al activitatii bancare este obtinerea de profit, dar exista un risc concretizat in toate neajunsurile ce rezulta din operatiile pe care banca le desfasoara. Bancile trebuie sa manifeste prudenta si prevedere in acordarea creditelor, sa preintampine aparitia riscurilor, iar in cazul producerii lor sa utilizeze acele instrumente care asigura acoperirea pagubelor

Propun ca sa se puna un mai mare accent pe limitarea riscurilor. Fiecare banca, in functie de calitatea mediului economic si de evolutia parametrilor sai proprii, asigura limitarea riscurilor in doua feluri: global si analitic, astfel:

- fixand o limita proprie, interna, angajamentul sau global in operatii riscante (dar rentabile). Se stabileste o limita maxima (75%) pentru ponderea activitatilor (plasamentelor) riscante in total active sau relativ la capitalul bancar;

- fixand plafoane de credite pe debitor, grup de debitori, sector de activitate sau zona geografica pentru a preveni ca modificari semnificative ale situatiei economice a acestor grupe sa-i afecteze negativ expunerea la risc.

Se mai pot stabili plafoane de tip <<stop-loss>> care definesc riscurile maxime referitor la pierderile constatate sau la provizioanele constituite.

Foarte utile se pot dovedi si limitele interne stabilite pe baza unor scenarii de criza, limite greu de definit in momentul in care criza se produce; preferabil este ca banca sa fie pregatita pentru eventualitatea producerii unei crize, oricat de improbabila ar parea aceasta intr-un context dat.

Riscul de creditare se include in tipul de risc financiar, care priveste structura finantarii afacerii. Acest risc financiar are un mare grad de dependenta de capacitatea clientului de a realiza performante si indeosebi profit, intrucat acesta este cel din care se ramburseaza datoria.

Datorita starii actuale a economiei, cred ca este necesar sa se acorde o atentie sporita circumstantelor in care firma a obtinut un rezultat (profit sau pierdere), deoarece se poate intampla ca o firma care a obtinut rezultate bune la un moment dat, sa le fi obtinut in urma unor speculatii. Pe perioada acordarii creditului, firma poate sa nu mai gaseasca momente prielnice speculatiilor si atunci poate nu va avea de unde sa-si achite datoriile fata de banca.

Fireste ca aceste situatii se vor intalni intr-un procent mic, dar daca ele pot fi depistate, de ce sa nu se mai acorde analizei cateva minute in plus, iar bancii cateva unitati la profit?

In ceea ce priveste politica de creditare Otp Bank Romania , mi se pare o politica foarte bine dezvoltata, ce acopera multe arii de prevenire a riscului bancar.

Pentru o mai buna functionare, din punct de vedere operational si administrative, trebuie s ase aibe in vedere :

- sa se asigure existenta specialistilor in management de risc bancar;

- controlul si urmarirea calitatii clientilor;

Concentrarea tuturor criteriilor de eligibilitate sub forma unui model scoring informatizat, menit de a reduce prin automatizarea deciziei, timpul de analiza, si implicit timpul de asteptare a rezultatului pentru client, deoarece incepand cu luna iunie a acestui an, B.N.R. a introdus un nou set de reglementari cu privire la standardele de cunoastere a clientelei, care ar determina ca deschiderea unui cont la o banca sa dureze cu pana la de doua-trei ori mai mult decat in prezent. Aceasta masura nu poate conduce decat la amplificarea birocratiei din banci, care si asa este destul de stufoasa.

In concluzie, indeplinirea acestor propuneri, atat de Otp Bank Romania cat si de catre intreg sistemul bancar romanesc va fi in avantajul consumatorilor, al mediului de afaceri si al economiei, prin stabilitatea financiara pe care o confera.

BIBLIOGRAFIE :

Peter Atrill, Eddie McLaney - ''Contabilitatea si finantele '', Ed. Rentrop&Straton

Roxin L. Gestiunea riscurilor bancare Ed. Didactica si pedagogica,Bucuresti, 1997

I.Nitu - "Managementul riscului bancar",Expert,2000

V.Dedu Gestiune Bancara Ed.Didactica si pedagogica R.A.Bucuresti

Virgil Madgearu ''Curs de Economie Politica''

Resurse interne OTP BANK :

OTP Bank - Rapoarte generale

Resurse internet :

www.otpbank.ro

www.bnro.ro

www. Bloombiz.ro

www.indeximobiliar.com

www.capital.ro

Copyright © 2026 - Toate drepturile rezervate

| Finante-banci | |||

|

|||

|

| |||

|

| |||

|

|

|||