| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

FENOMENUL EVAZIONIST LA NIVELUL JUDETULUI SIBIU

1 Efecte ale evaziunii fiscale in Romania

Pentru a putea enumera cateva dintre efectele fenomenului de evaziune la nivel national ar trebui amintite cauzele producerii fenomenului.

Factorul determinant al fraudei fiscale il reprezinta

presiunea fiscala. Daca cetatenii nu ar trebui sa

plateasca catre stat o parte din castiguri, venituri sau

avere, in mod sigur nu am mai putea vorbi despre evaziune fiscala pentru

ca nu ar mai exista esenta evaziunii, si anume sustragerea

de

Unele studii clasifica, cauzelor evaziunii dupa natura lor rezultand doua categorii: cauze obiective si cauze subiective.

Din categoria celor obiective fac parte legislatia, economia si blocajele financiare.

In categoria cauzelor subiective pot fi incadrate: economia subterana, spalarea banilor, bancruta frauduloasa, crima organizata dar si existenta paradisurilor fiscale. Elaborarea unor studii de

fiscalitate avand ca tema influenta factorilor subiectivi asupra proliferarii fenomenului evazionist, ar permite guvernelor sa identifice si sa aplice fie corectii legislative fie alte masuri de inlaturare a acestor cauze.

In ceea ce priveste efectele economice, sociale si politice ale acestui fenomen, parerile sunt impartite. Preponderente sunt efectele de natura financiara, constand in diminuarea directa si proportionala incasarilor la bugetul de stat, cu marimea sumelor sustrase

Exista specialisti care considera ca evaziunea fiscala are atat efecte negative, cat si beneficii. Efectele positive ar stimula formarea capitalului prin orientarea pierderilor din neincasarea integrala a veniturilor publice catre economia oficiala si ar incuraja economisirea si investitiile.

Exista opinii in legatura cu efectele evaziunii care se refera la "viteza" cu care se fac simtite, adica, cele pozitive sunt sesizate direct si imediat iar cele "nefaste" sunt indirecte si treptate, cele negative sunt usor de observat si interpretat.

Intr-adevar efectele negative sunt resimtite indirect si treptat asupra laturii economice, sociale si politice dar asupra veniturilor bugetare se resimt direct si imediat, fapt demonstrat practic.

Unul dintre cele mai resimtite efecte negative ale evaziunii il reprezinta, dupa cum am mai precizat, diminuarea incasarilor la bugetul de stat, ceea ce face necesara o noua majorarea a taxelor care, la randul sau va duce la cresterea numarului de societati atrase in economia subterana conducand la o noua diminuare a veniturilor fiscale ajungandu-se astfel intr-un cerc vicios. Sanatatea fiscala a statului este, in felul acesta, afectata.

In legatura cu acest efect negativ in plan financiar, exista teorii care sustin ca daca guvernele ar fi capabile sa controleze formele de manifestare ale evaziunii fiscale, multe probleme fiscale ale sectorului public, cum ar fi datoria publica, de exemplu, ar putea fi reduse.[1]

Efectele asupra sectorului economic se regasesc in concurenta injusta si neloiala pe care o manifesta evazionistii fata de ceilalti contribuabili.

Efecte sociale ale evaziunii se regasesc in inechitatea sociala datorata diferentelor dintre veniturile contribuabililor, diferente care se amplifica in cazul practicarii evaziunii si in finantarea insuficienta a proiectelor sociale: invatamant, cultura, administratie, sanatate.

Efectelor de natura politica se cuntifica in nerealizarea veniturilor statului ca urmare a cresterii evaziunii fiscale care va duce la o majorare a presiunii fiscale, la nemultumiri fata de guvernanti, care, la viitoarele alegeri nu vor mai fi votati.

Impactul evaziunii fiscale asupra echitatii fiscale poate fi identificat prin efectele acesteia asupra altor fenomene, cum ar fi: dimensiunea coruptiei, practica eludarii fiscale, ritmul evolutiv al presiunii fiscale, randamentul fiscal, frecventa utilizarii paradisurilor fiscale si a interventionismului fiscal.

Indiferent de natura sa, evaziune conduce la distorsiuni in mecanismul pietei.

Un nivel mai ridicat al taxelor si impozitelor va mari automat nivelul de nesupunere fiscala, fiind afectat modul in care este apreciat riscul ascunderii veniturilor impozabile.

S-ar putea spune ca si contribuabilii inregistraza pierderi ca urmare a evaziunii fiscale, prin efectele secundare sau colaterale.

Am mentionat presiunea fiscala ca factor determinant al fenomenului evazionist dar am putea sa o consideram atat cauza cat si efect. Asocierea presiunii fiscale atat la cauze cat si la efecte, are menirea de a atrage atentia acelor abilitati ca, atunci cand decid sa mareasca povara fiscalitatii, sa procedeze la intocmirea si analiza temeinica a studiilor de impact a deciziei luate, asupra fenomenului evazionist

Media evaziunii fiscale in Uniunea Europeana se situeaza la nivelul de 8%-10%, cu un procent al sustragerii de la plata taxelor de 21% din PIB, Romania se situeaza printre primele locuri in Uniune desi inregistreaza cel mai scazut nivel al taxarii directe (23%). La nivel european, impozitele se situau, in medie la 39,8% din PIB in 2008.

Romania a fost lider la evaziune fiscala si in 2008 in Uniunea Europeana, cu un nivel de 21% din PIB.

Conform unor studii recente, cea mai mare evaziune se inregistreaza in zona bauturilor alcoolice si a accizelor. In primul trimestru al acestui an, in aceasta zona, evziunea se situa la 40% din totalul evaziunii.

In conditiile actualei crize financiare, tot mai multe societati vor incerca sa-si ascunda adevaratele profituri pentru a evita impozitarea statului, fapt ce va determina majorarea evaziunii. Totodata, reducerea acestui fenomen poate aduce incasari la bugetul de stat constituind venituri in programul anti-criza.

Potrivit unor date oficiale, in decursul anului 2008 valoarea evaziunii fiscale a fost de circa 30 de milioane de lei. Cu siguranta cifrele nu reprezinta nivelul real al evaziunii in tara noastra.

Cele mai ridicate cifre ale evaziunii se regasesc in domeniul produselor din alcool si tutun. In cursul anului 2008 au fost confiscati circa 147.000 de litri de bauturi alcoolice si situatie similara se inregistreaza si in cazul tigarilor, numarul pachetelor de tigari netimbrate confiscate fiind de ordinul zecilor de mii 922.000. Este posibil ca acest fenomen sa creasca in acest an in conditiile majorarii accizelor la aceste produse. Nici in cazul produselor de morarit si panificatie, comert, jocurilor de noroc sau transportului de marfuri cifrele nu sunt mai mici, evaziunea in domeniul panificatiei atingand procente incredibile, de 70-75% din totalul si aproximativ 40 de agenti economici in domeniul jocurilor de noroc au fost sanctionati.

In aceste domenii operatiunile ilicite au la baza fraudarea TVA aferenta tranzactiilor intracomunitare. In acelasi timp este afectata concurenta loiala din piata.

O alta forma de eludare a impunerii fiscal o reprezinta societatile de tip "fantoma" in 2008 au fiind identificate 353 de astfel de societati implicate in operatiuni de fraudare a taxei pe valoarea adaugata aferenta tranzactiilor comunitare.

Conform raportului Garzii Financiare in 2008 au fost verificati 53.109 agenti economici din care au fost sanctionati 38.116, cu amenzi insumand peste 7300 mii lei, valoarea evaziunii depistate fiind de aproximativ 30 milioane lei.

Coeficientul efectiv al evaziunii fiscale a fost de 2.47% reprezentand numarul de unitati monetare incasate la bugetul de stat pentru o unitate monetara din evaziunea fiscala.[2]

Pentru o mai buna urmarire, interpretare si concluzionare a evolutiei acestui fenomen este necesara studierea unor indicatori cum sunt: ponderea evaziunii fiscale identificate in PIB, numarul cazurilor de evaziune fiscala identificate, rata cazurilor de evaziune.

Graficul 1 Structura evaziunii fiscale identificate

Sursa: Ministerul Finantelor Publice

Din datele prezentate in graficul 1 se observa ca la nivelul taxei pe valoare adaugata si al impozitului pe profit, care asigura, in mare parte, formarea veniturilor bugetare, se inregistreaza cea mai mare parte a evaziunii fiscale.

In perioada studiata frauda la nivelul cele doua forme de impozitare a inregistrat peste 50% din totalul evaziunii identificate, un procent alarmant care duce la diminuarea semnificativa a incasarilor fiscale la bugetul de stat.

Conform datelor facute publice de catre Garda Financiara numarul prejudiciilor a crescut in 2009 comparativ cu 2008. Cu toate acestea valoarea amenzilor incasate a scazut si doar unul din zece romani este, in acest moment, suspect de evaziune fiscala, comparativ cu trei din zece, in urma cu trei ani.

2 Practica evazionista in

judetul

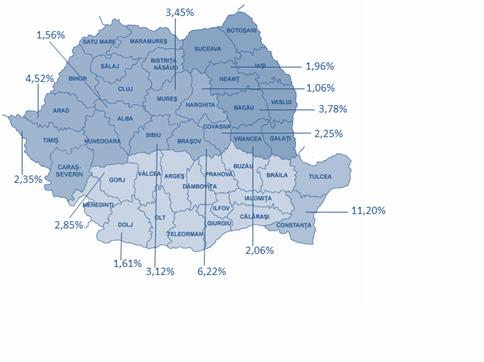

Datorita faptului ca fenomenul evaziunii fiscale are aplicabilitate in aproape toate domeniile iar cifrele exacte ale acestui fenomen nu sunt cunoscute cu exactitate, ar fi greu de realizat un clasament cu regiuniile sau judetele in care se inregistreaza cel mai ridicat sau cel mai scazut nivel al evaziunii fiscale. Un alt factor care impiedica realizarea unei astfel de clasament ar fi domeniile de activitate specifice fiecarui judet in parte.

Cele mai ridicate niveluri ale evaziunii fiscale se inregistreaza, de regula, in judetele puternic industrializate, judetele cu o productie agricola mare sau cele de granita.

O harta a evaziunii fiscale in Romaniei ar pune accent mai ales pe domeniile de activitatii cu tutun si alcool.

Daca vorbim despre alcool, judetele Tulcea, Vrancea, Dambovita, Ilfov si Bihor ar fi merita primele locuri clasament.

Domeniul tigaretelor este mult mai usor de controlat datorita faptului ca numarul producatorilor este mult mai redus decat in cazul alcoolului dar si aici sunt vizate judetele Prahova si Ilfov care detin cel mai mare numar de cazuri de evaziune fiscala.

Conform datelor publicate recent de autoritatile de control pe diferite judete, in primul trimestru al anului 2009, judetul Mures se situa pe locul doi la nivel national cu un numar de 120 de cazuri de evaziune fiscala si cu un prejudiciu de 300-400 mii lei.

Tot in aceeasi

perioada evaziunea fiscala s-a dublat la nivelul judetului

La evaziune fiscala judetul Covasna se afla pe locul 8, cu o medie de 28,25%, fata de 21,58% media nationala.

Domeniile in care se manifesta un grad ridicat de fiscalitate reprezinta mediul de manifestare al evaziunii fiscale.

Faptele de evaziune fiscala au loc mai ales in comertul angro si cu amanuntul, prestarile de servicii, precum si in productia si comercializarea produselor petroliere, acestea reprezentand cele mai importante diminuari pentru veniturile bugetare.

Cele mai frecvente practici constatate in fraudarea bugetului, care duc la diminuarea obligatiilor fiscale, sunt sustragerea de la plata taxelor si impozitelor, nedeclararea veniturilor impozabile, ascunderea obiectului si a sursei impozabile, inregistrarea in evidente a unor cheltuieli fictive, fara a avea la baza documente justificative, distrugerea actelor contabile, mergand pana la neconducerea evidentelor contabile, in scopul vadit de a cauza prejudicii bugetului.

Judetul Sibiu este situat in parte de sud a Transilvanie si se intinde pe o suprafata de 5422 km2 care reprezinta 2,3% din teritoriul Romaniei, avand o populatie de 423606 locuitori.

Cu toate ca judetul

Principala sursa de venit pentru bugetul de stat o reprezinta impozitul pe venit.

In 2008 judetul

In perioada analizata numarul inspectiilor fiscale au crescut de la 2257 in 2005 la 4299 in 2008 datorita actiunilor ANAF pentru diminuarea evaziunii fiscale.

In ceea ce priveste modalitatile de relizare a evaziunii la nivelul judetului, fraudare TVA ocupa un loc fruntas.

Principalele metode de savarsire a fraudelor in acest domeniu, evidentiate de sunt:

- utilizarea firmelor "fantoma", fie direct pentru realizarea achizitiei fie ca intermediar, firme asupra carora sunt concentrate importante debite la buget, ce raman astfel neachitate;

- situatii frecvente in care acelasi grup de persoane controleaza, direct sau prin interpusi, intregi retele de astfel de societati, procedand la infiintarea/operarea unora noi o data cu "sacrificarea", (prin abandon sau cesionare catre persoane neidentificabile), celor care au acumulat debite neachitate catre la buget;

- inscrierea pe documentele care insotesc achizitiile a unor beneficiari fictivi (neinregistrati la Registrul Comertului), context in care evazionistii mizeaza pe impiedicarea verificarii realitatii destinatarului;

- exploatarea lipsei unei standardizari, la nivel european, a documentelor care insotesc transporturile, prin completarea in mod voit a acestora cu omisiuni sau greseli, menite sa impiedice identificarea beneficiarilor.

La nivelul judetului Sibiu in 2008 s-au inregistrat 4299 de inspectii fiscale, cu 7.85% mai mult fata de anul precendent

Inspectiile fiscale au vizat in deosebi domeniile de activitate care prezinta un potential mediu de manifestare a evaziunii fiscale si au fost verificati agentii economici care isi desfasoara activitatea in centre comerciale en-gross, piete, targuri si magazine.

Nivelul sumelor atrase la bugetul de stat in urma verificarilor in 2008 a fost de 79576.1 mii lei.

Graficul 2 Structura evaziunii fiscale in judetul

Sursa:

Directia Generala a Finantelor Publice

Din analiza de structura a evaziunii fiscale la nivelul taxelor si impozitelor se observa ca cele mai importante sume sunt detinute de TVA si impozitul pe profit pe toata perioada analizata, in 2006 ambele inregistrand un nivel redus datoria numarului mic de inspectii realizate.

In

cazul celorlalte impozite, sumele depistate nu sunt atat de insemnate ca

rezultat al faptului ca, organele de control isi concentreaza activitatea in domeniile cu un risc

mai mare de realizare a sustragerii de

Valoare evaziunii identificate in 2008 a fost de 50720.5 mii lei inregistrandu-se astfel un multiplicator efectiv al evaziunii fiscale de 1.57 la nivelul judetului, valoare foarte apropiata de cea la nivel national.

Actiunile de control pe linia verificarii agentilor economici producatori, comercianti de alcool si bauturi alcoolice au avut ca rezultat aplicatarea unor amenzi in valoare de 385 mii lei, confiscari de 18,38 mii lei, diferenta de accize 38,53 mii lei si diferenta TVA de 7,32 mii lei.

In acest domeniu se efectueaza, de regula, controale operative ce vizeaza surprinderea efectiva a unor transporturi de bauturi alcoolice cu timbru fals sau fara timbru sau fara documente legale de provenienta. In 2008 au fost confiscanti 3.819 de litri bauturi alcoolice , valoarea acestora ridicandu-se la 18.382 lei.

Actiunile de verificare in domeniul productiei, transportului si comercializarii de petrol si produse petroliere au dus la depistarea a 7 cazuri de evaziune fiscala si confiscari de 150 mii lei.

Actiunile de control la agentii economici care isi desfasoara activitatea in sfera productiei si comercializarii de cereale, precum si la unitatile de morarit si panificatie au vizat un numar de 198 agenti economici, diferente TVA de 1054,15 mii lei si accize de 22,17 mii lei in 11 cazuri de frauda fiscala.

La nivel de tara, a avut loc in toamna anului 2008, un amplu control la unitatile de morarit si panificatie datorita ....

Faptele de evaziune la agentii economici cu activitate in domeniul prestarilor de servicii au fost mai reduse ca numar fata de celelalte domenii dar si aici s-au inregistrat valorii din diferente de TVA de 695.59 mii lei si accize de 13.36 mii lei dar si diferente din impozitul pe profit de 356.07 mii lei.

Verificari la agentii economici specializati in domeniul productiei , importului si comercializarii produselor din tutun

Avand in vedere ca, o mare parte a evaziunii fiscale in Romania are ca obiect productia, importul si comercealizarea produselor din tutun si in judetul Sibiu au fost intrepinse actiuni pentru depistarea unor operatiunii ilegale in acest domeniu astfel s-au depistat fapte care constituie evaziune fiscala in valoare de 3.9 miliarde lei.

Graficul 3 Structura evaziunii pe categorii de taxe si impozite

Sursa: Directia Generala a Finantelor Publice

Cele mai mari ponderi in totalul evaziunii la nivelul judetului Sibiu le ocupa fraudarea pe impozitul pe profit si taxa pe valoare adaugata.

Organele fiscale ar trebui sa-si concentreze efortul pentru reducerea nivelului evaziunii pe TVA si impozitului pe profit care insumeaza peste 90% din totalul evaziunii depistate.

In cazul impozitului pe venitul din salarii, care detine cea mai mare pondere in formarea veniturilor bugetare, evaziunea depistata a inregistrat un procent de doar 2,16% din total.

Mutatiile produse in evolutia evziunii fiscale se pot cuntifica cu ajutorul coeficientului Onicescu care este un coeficient de omonizare structurala cunoscut ca si coeficientul informational Onicescu. Coeficientul Onicescu masoara gradul de omogenizare/eterogenizare a structurilor relative care caracterizeaza un fenomen.

Modul

sau de calcul este urmatorul: k

unde xi reprezinta ponderea (sub forma de coefficient), a elementului 'i' in totalul fenomenului analizat.

Tabelul 1 Coeficient de omogenizare structurala

Coeficient de omogenizare structurala

%

|

Categorii de taxe si impozite |

2008 |

||||

|

TVA | |||||

|

Impozit pe profit | |||||

|

Accize | |||||

|

impozit pe venitul din salarii | |||||

|

Altele impozite | |||||

|

Coeficient de omogenizare structurala |

Sursa:

Directia Generala a Finantelor Publice

Din tabelul 1 se observa o majorare a valorii coeficientului Onicescu doar intre 2005 si 2006 ceea ce inseamna ca structura evaziunii pe categorii de venituri inregistraza un proces de eterogenizare de la un an la altul, adica are loc concentrarea faptelor de evaziune pe TVA si impozitul pe profit. In celelalte perioade coeficientul inregistreaza diminuari de valoare caracteristice procesului de omogenizare, adica evazionisti isi indreapta actiunile si asupra celorlalte impozite dovada fiind diminuarea procentelor de evaziune in cazul TVA sau impozit pe profit in procesul de omogenizare.

3 Cazuri de evaziune fiscala in judetul Sibiu

A) SC S SRL Sibiu, societate comerciala cu activitate de productie diluanti si solventi

Societatea isi desfasura activitatea avand autorizatie de utilizator final pentru obtinerea produselor de diluanti si solventi. In vederea obtinerii produselor "Dilusinal" in cantitate de 73.362 litri si "Dilubit" in cantitate de 342.117litri s-a aprovizionat cu materie prima "decofral" si "white spirit".

Produsele astfel obtinute au fost livrate catre diversi clienti astfel :

SC C SRL Arad

SC P SRL Ploiesti,

SC D SRL Arad

SC D SRL Arad, a revandut intreaga marfa cumparata de la SC S SRL catre SC D P SRL Bucuresti care s-a dovedit a fi firma "fantoma" deoarece nu a putut fi identificata la sediul social declarat.

SC P C SRL Ploiesti a revandut marfa cumparata de la SC S SRL Sibiu catre SC C SRL Arad.

SC C SRL Arad a revandut marfa cumparata de la SC S SRL si de la SC P C SRL Ploiesti la catre alte doua firme "fantoma": SC B E SRL Bucuresti si SC P I SRL Constanta.

Rezulta ca SC S SRL Sibiu a inregistrat numai scriptic livrarea cantitatii totale de 415.479 diluant/degresant catre societati care nu au avut activitate economica, fiind infiintate tocmai in scopul de a fi utilizate in calitate de clienti fictivi.

Societatea a schimbat destinatia solventilor achizitionati si i-a introdus in circuitul carburantilor, sustragandu-se astfel de la plata accizelor, a TVA-ului si a impozitului pe profit aferente acestora.

Calcul accizei si TVA

Acciza pentru 1000 litrii benzina cu plumb este de 421,19 euro[3]. Rezulta, ca pentru cantitatea produsa si livrata 415.479 litri se datoreaza:

Accize

415.479 litri x 421,19 euro = 17995,6 euro

17995,6 euro x 3,35565 lei= 587.223,9 lei.

TVA aferenta accizei sustrase :

587.223,9 x 19% =111.572 lei

Rezulta un prejudiciu in valoare totala de 698.796,4 lei.

B) SC I. B. G. SRL Sibiu

In urma unor verificari la SC I. B. G. SRL Sibiu privind achizitiile intra-comunitare de cereale s-a constat un prejudiciu de peste 7 079 000 lei, creat prin inregistrarea unor operatiuni comerciale fictive, prin care s-a vizat diminuarea ilegala a bazei reale de impozitare.

SC I. B. G. SRL nu isi desfasura activitatea in fapt la sediul social declarat, la adresa respectiva fiind inmatriculate alte 17 societati comerciale.

Fostului administrator, Voicu Camelia, la solicitarea echipei de control, a prezentat o serie de documente de evidenta financiar-contabila, aferenta activitatii desfasurate societate, in perioada noiembrie 2007-februarie 2008.

Conform acestora, a rezultat ca, in acest interval, societatea ar fi achizitionat de la un numar de 5 furnizori produse agricole de cultura (grau si porumb) precum si diverse materiale de constructie, marfuri a caror valoare totala depaseste suma 27 070 000 lei.

Verificarea incrucisata a facturilor fiscale emise cu aceasta ocazie de societatile furnizoare catre SC I. B. G. SRL Sibiu, a relevat faptul ca toate operatiunile consemnate in aceste documente sunt nereale, din control rezultand ca prezumtivii furnizori nu au avut in fapt relatii comerciale cu societatea supusa controlului.

"Plata" marfurilor tranzactionate apare ca efectuata exclusiv in numerar, fara intocmirea documentelor justificative aferente.

Prin coroborarea tuturor acestor constatari, s-a concluzionat ca documentele prezentate, nu reflecta operatiuni comerciale reale, inregistrarea lor in evidentele financiar-contabile avand drept consecinta fiscala directa diminuarea semnificativa a bazei de impozitare.

Astfel, a rezultat ca, in acest fel, reprezentantii SC I. B. G. SRL Sibiu au eludat la plata catre bugetul de stat obligatii fiscale (TVA si impozit pe profit) insumand 7 049 493 lei.

Volumul important al schimburilor de marfuri derulat intre tarile comunitare ascunde un potential semnificativ de fraudare a taxelor si impozitelor generate de tranzactiile comerciale, in special in domeniul TVA.

Pe langa impactul asupra veniturilor fiscale ale statului, fenomenul evazionist in domeniu achizitiilor intracomunitare concurenta loiala, avand ca efect eliminarea contribuabililor onesti de pe piata.

Exemple prezentate intaresc afirmatiile ca cel mai mare nivel al evaziunii se realizeaza pe TVA, accize si impozitul pe profit.

Impactul majorarii cotei unice si a cotei TVA asupra fenomenului evaziunii fiscale

In contextual actualei crize financiare mondiale, toate statele incearca gasirea de solutii pentru diminuarea efectelor acesteia. Solutia la care a apelat statul roman a fost un imprumt de 20 miliarde de euro, cea mai mare parte a banilor, adica 12,9 miliarde de euro, vin de la Fondul Monetar International.

Una dintre conditiile impuse de acordul cu FMI a fost cresterea veniturilor la bugetul de stat sau diminuarea cheltuielilor publice pentru a inregistra deficite bugetare cat mai reduse. Crestere veniturilor bugetare se poate realiza prin mai multe modalitati, una dintre ele fiind deja adoptata, si anume introducerea impozitului forfetar. Cea de-a doua metoda pentru sporirea veniturilor bugetare concretizata in majorarea unor taxe si impozite, in cazul de fata, majorarea cotei TVA de la 19% la 22% si a cotei unice de impozitare de la 16% la 18%, urmeaza a fi implementata.

Cum marimea evaziunii fiscale depinde direct de nivelul fiscalitatii, majorarea celor doua obligatii fiscale va conduce la o majorare a evaziunii la nivel national.

Analiza de senzitivitate permite determinarea modului in care se modifica concluziile unei cercetari fata de variatiile posibile ale factorilor sau fata de erorile de estimatii facute.

Analiza senzitivitate poate sa testeze diferitele masuratori privind influenta fiecarui factor asupra rezultatului. In cazul nostru, cel mai important factor il reprezinta presiune fiscala.

Taxa pe valoarea adaugata de 19%, precum si cota unica de impozitare de 16% vor fi majorate, cel mai probabil dupa 1 ianuarie 2010, deoarece modificarile fiscale aplicate recent nu aduc la buget resursele necesare, considera reprezentantii Riff Holding

Poate ca efectele majorarii celor doua obligatii vor fi cele asteptate, materializandu-se in majorarea veniturilor publice, dar, totodata vor exista si efecte secundare, unul dintre ele fiind cresterea fenomenului evazionist intrucat la o povara fiscala mai mare, contribuabilii vor cauta sa se sustraga si mai mult de la plata obligatiilor catre stat.

Evaziunea fiscala evolueaza direct proportional cu modificarea nivelului fiscalitatii, astfel, la o diminuare a presiunii fiscale contribuabilii nu ar mai fi tentati sa ocoleasca sau sa evite reglementarile fiscale rezultand o diminuare cantitativa a fenomenului. In caz contrar, la cresterea fiscalitatii, cetatenii vor incerca sa-si protejeze cat mai mult veniturile prin diverse metode care constituie fapte de evaziune fiscala. Cresterea presiunii fiscale incurajeaza evaziunea fiscala.

De cele mai multe ori deciziile de majorare ale fiscalitatii nu sunt bazate pe studii complete, care sa vizeze efectele asupra companiilor, bugetului national, stimularii fortei de munca, reducerii evaziunii fiscale sau costurilor administrative, tinandu-se cont de efectele imediate si beneficii.

5 Masuri de prevenire si combatere a evaziunii fiscale adoptate la nivelul judetului Sibiu - impozitul forfetar, o solutie

Este bine cunoscut faptul ca fenomenul evaziunii fiscale este, practic, aproape imposbil de eradicat, tot ceea ce se poate face e incercarea de a preveni si diminua evaziunea si efectele acesteia.

Pentru reducerea efectelor evaziunii fiscale si atenuarea impactului acesteia asupra ...

Confirmarea sau infirmarea eficientei scontate a masurilor are loc in cadrul raporturilor fiscale, dintre reprezentantii statului si contribuabili, doar aici se observa efectul deciziilor luate la nivel guvernamental

Pentru realizarea obiectivelor propuse in ceea ce priveste diminuarea efectelor fenomenului evazionist directia de actiune ar trebui indreptata catre reducerea cauzelor care genereaza acest fenomen. O importanta deosebita ar merita cauzele subiective care duc la producerea evaziunii fiscale.

Cateva posibile masuri pentru limitarea efectelor evaziunii fac trimitere la reducerea presiunii fiscale, cresterea gradului de colectare a impozitelor, imbunatatirea legislatiei fiscale.

Un aspect sesizat de toti cei care abordeaza evaziunea fiscala ar fi faptul ca legislatia fiscala are suficiente carente care sunt exploatate de evazionisti. Carentele apar ca urmare a imposibilitatii Codului Fiscal de a surprinde toate starile din economie, legea fiind adesea imperfecta lasa portite prin care unii contribuabili scapa de obligatiile fiscale dar marii evazionisti nu se folosesc neaparat de scaparile legii.

Nu putem totusi sa nu observam o imbunatatire a reglementarilor fiscale.

Eficienta combaterii evaziunii fiscale si atenuarea efectelor acesteia asupra echitatii fiscale, este determinata de modul de abordare a actiunilor din partea celor obligati prin lege sa intervina, de actiunile concertate ale acestora, bazate pe strategii, pe studii de impact si programe de lucru.

In prezent, pentru combaterea fenomenului si limitarea efectelor acestuia, se actioneaza pornind de efectele evaziunii, mai exact sanctionarea rezultatelor acesteia desi un mai bun rezultat l-ar avea anihilarea cauzelor care genereaza aceste efecte.

Masurile adoptate de catre organele fiscale la nivelul judetului Sibiu au fost cele dispuse la nivel national, si anume:

monitorizarea activitatilor cu risc semnificativ de frauda fiscala, metoda ce a permis depistarea si cunoasterea in timp real a fenomenelor evazioniste: monitorizarea in sistem de permanenta a achizitiilor de marfuri intracomunitare, monitorizarea antrepozitelor fiscale specializate in productia de uleiuri minerale, verificari la utilizatorii finali de produse petroliere, actiuni de control privind importurile;

actiuni curente de impunere/mentinere a disciplinei financiare contabile sau de gestiune, care au vizat in mod prioritar sectorul comertului en-detail : justificarea legala a provenientei marfurilor, raportarea fiscala a activitatilor cu caracter comercial actiuni privind jocurile de noroc.

Dovada ca aceste masuri si-au atins obiectivul, intr-o proportie mai mare sau mai mica, o reprezinta rapoartele organelor competente in domeniul evaziunii fiscale.

Activitatile de inspectie fiscala din cadrul Directiei Generale a Finantelor Publice a Judetului Sibiu s-au efectuat in toate domeniile de activitate a economiei, cu accent pe acele sectoare care prezinta risc pentru administratia fiscala:

verificarea respectarii de catre contribuabili a reglementarilor legale privind determinarea, evidentierea, declararea si plata impozitelor, taxelor si a altor obligatii fiscale;

realitatea si legalitatea sumelor negative din deconturile de TVA cu optiune de rambursat;

verificari la agentii economici care isi desfasoara activitatea in centre comerciale en-gross, piete, targuri, magazine.

Desi rezultatele obtinute in 2008 sunt imbucuratoare, fenomenul evazionist poate fi in permanenta diminuat. Adoptarea unui cadru legislativ modern si transparent ar fi de natura sa diminueze efectele nocive ale acestui fenomen.

Masuri posibile pentru limitarea evaziunii fiscale atat la nivelul judetului Sibiu cat si la nivel national:

elaborarea unor studii de analiza si prognoza pentru determinarea directiilor de miscare a evaziunii fiscale;

corelarea sistemului fiscal cu realitatile socio-economice;

cresterea eficientei actiunilor de control fiscal;

aplicarea unei fiscalitati diferentiate, adaptate fiecarui sector de activitate economica;

eliminarea tratamentelor preferentiale in ceea ce priveste obligatiile de plata catre bugetul de stat si orice alt fel de obligatii fiscale;

micsorarea numarului cheltuielilor nedeductibile atunci cand se calculeaza profitul impozabil, in mod gradual.

Impozitul forfetar - o masura pentru diminuarea fenomenului evazionist

Introducerea impozitului forfetar incepand cu 1 mai anul current a constituit o masura de limitare a evaziunii fiscale.

Impozitul forfetar reprezinta impozitul cu o cota in suma fixa pentru sapte niveluri minime de impozitare a veniturilor.

Impozitul forfetar va fi platit de toate companiile, fie ca inregistreza profit sau nu, el reprezentand o limita sau un prag minim de plata a impozitului. Acest impozit minim se va plati trimestrial incepand cu 1 mai, pana la 31 decembrie 2010

Cota impozitului e in suma fixa iar impozitul pe profit minim, calculat in functie de venituri, va fi stabilit astfel, pentru:

a. venituri totale anuale intre 0-52.000 lei - impozit minim anual de 2.200 lei;

b. venituri totale anuale intre 52.001-215.000 lei - impozit minim anual de 300 lei;

c. venituri totale anuale intre 215.001-430.000 lei - impozit minim anual de 6.500 lei;

d. venituri totale anuale intre 430.001-300.000 lei - impozit minim anual de 8.600 lei;

e. venituri totale anuale intre 300.001-21.500.000 lei - impozit minim anual de 11.000 lei;

f. venituri totale anuale intre 21.500.001-129.000.000 lei - impozit minim anual de 22.000 lei;

g. venituri totale anuale de peste 129.000.001 lei - impozit minim anual de 43.000 lei.

Conform OUG nr. 34/2009, impozitul minim se va aplica in cazul firmelor al caror impozit pe profit se situeaza sub nivelul aferent intervalului veniturilor in care se incadreaza.

Efectele introducerii impozitului minim nu sunt cele scontate, cel mai rapid efect al impozitului forfetar l-a constituit diminuarea numarului de societati comerciale, care s-a redus, pana in aprilie, cu 1035 de unitati, cu aproximativ 133% fata de acceasi perioada din 2008

Aproximativ 20% din totalul microintreprinderilor au optat, in contextul introducerii impozitului forfetar, pentru inchiderea firmelor si transformarea in PFA-uri, ca sa nu mai fie nevoiti sa plateasca impozitul minim catre stat

Un alt efect invers al acestei masuri

impotriva fenomenului evazionist se va regasi in cresterea evaziunii

fiscale si va determina oamenii de afaceri ss isi transfere

business-urile pe firme offshore sau in tari precum

In Sibiu, aproape 600 (trei sferturi) de firme si-au suspendat activitatea de la 1 mai, astfel inregistrandu-se o majorare cu 2000% comparativ cu luna aprilie a anului trecut cand 30 firme si-au incetat activitatea.

Dar nu toate societatile intra sub incidenta acestui impozit, nu doar in judetul Sibiu ci la nivel national, astfel sunt scutite de la plata impozitului minim barurile de noapte, discotecile, cazinourile, agentiile de pariuri sportive, strainii si institutiile publice[6]. Exceptie fac si persoanele fizice autorizate (PFA), care nu vor plati impozitul forfetar ci vor plati in continuare impozit pe profit.

Marele dezavantaj este ca sunt nevoite sa plateasca acest impozit chiar si firmele care obtin pierderi.

Concluzionand, printre efectele negative ale punerii in practica a acestui impozit se gasesc tocmai cele care se doreau a fi combatute, si anume cresterea evaziunii fiscale. In plus, se preconizeaza a se inregistra o incetinire a activitatii economice, prin falimentarea sau suspendarea activitatii micro-intreprinderilor si cresterea numarului de someri.

CONCLUZII

Evaziune fiscla este un fenomen complex, al carui sens este inglobat intr-o multime de definitii. Fenomenul evazionist a fost indeaproape studiat de-a lungul timpul dar cu toate aceste se pot aduce mereu elemente noi observabile in practica datorita faptului ca faptele de evaziune se adapteaza la schimbarile intervenite in sistem.

Atata vreme cat statul isi va constitui o parte din venituri đin taxe si impozite, vor persista faptele de evaziune fiscala. Presiunea fiscala este cauza determinanta a fenomenului evazionist dar nu singura cauza.

Limita dintre cele doua forme ale evaziunii, reprectiv evaziune legala si evaziune ilicita, este aproape insesizabila, unii specialisti considerand chiar ca nu se poate vorbi despre evaziune legala deoarece nu se poate vorbi despre o incalcare a legii pe cale legala. Sintagma "evaziune legala" ar reprezenta un non-sens literar dar si o contradictie juridica a termenilor: evaziune (a eluda, a fura) si legala (prin respectarea legii, cu acordul legiuitorului).

Exista o asociere intre continutul evaziunii fiscale si diminuarea veniturilor bugetare. Numai ca orice sustragere de la plata impozitelor se materializeaza intr-o diminuare de venituri bugetare dar, nu orice diminuare a veniturilor bugetare are la baza o sustragere de la plata obligatiilor banesti

Cel mai resimtit efect al evaziunii il reprezinta diminuare veniturilor bugetare.

Evaziunea fiscala, este un act de intentie a contribuabililor de a se sustrage de la plata impozitelor si duce intotdeauna la o diminuare a veniturilor statului, continutul economic al acesteia, il reprezinta sustragerea de la plata obligatiilor banesti catre stat.

Practicarea faptelor de evaziune nu sunt lipsite de riscuri deci cei care isi asuma aceste riscuri au siguranta ca remuneratia va fi pe masura.

Evaziunea fiscala are intotdeauna un caracter de intentionalitate, pentru ca, dorinta fiecarui contribuabil este aceea de a-si pastra o parte cat mai mare din venit sau.

Modalitatile de realizare a faptelor de evaziune sunt multiple.

Cele mai intalnite forme de manifestare a evaziunii fiscale, sunt:

1. reducerea bazei de impozitare;

2. neinregistrarea integrala a veniturilor realizate ;

3. neevidentierea si nevirarea TVA aferenta avansurilor inregistrate de la clienti;

neinregistrarea la organul fiscal teritorial ca platitor de TVA la atingerea plafonului de venit prevazut de lege, realizat din operatiuni impozabile;

5. aplicarea eronata a cotei zero ( TVA ).

Un element important in combaterea fenomenului evazionist il reprezinta o educatie fiscala a cetatenilor. Sistemul legislativ in domeniul fiscal ar trebui sa fi unul viabil concretizat in legi simple, transparente, clare si cat mai stabile. Este necesar sa sa se faca o deosebire intre cazurile cand legile sunt incalcate cu intentie de frauda sau cand sunt incalcate din culpa, din neglijenta sau din cauze independente de vointa contribuabilului.

Fenomenul evazionist este imposibil de eradicat, singurele masuri interprinse rezumandu-se doar la limitarea evaziunii si a efectelor acesteia.

Limitarea efectelor si actiunile asupra cauzelor fenomenului evazionist depind de deciziile factorilor de control, de rolul si importanta activitatii de inspectie fiscala.

Astfel, pentru a diminua efectele si fenomenul in sine, cel mai important rol il are controlul fiscal.

Pentru descurajarea faptelor de evaziune aplicarea celor mai aspre masuri au nu numai un rol reparator, ci mai degraba un rol preventiv, unor asemenea fapte. Iata de ce sanctiunile fiscale trebuie sa fie diversificate si suficient de aspre in raport cu gravitatea faptelor, de nivelul impozitului sustras, de recidiva.

Controlul fiscal trebuie sa aiba la indemana si acel mijloc eficace de constrangere, respectiv de reparare a prejudiciului adus statului, organului de control i s-a legiferat dreptul de a stabili prin estimare nivelul impozitului datorat.

Gradul ridicat de specializare al infractiunilor de evaziune fiscala reclama pentru prevenirea si combaterea lor efortul concertat al mai multor institutii ale statului: Garda Financiara, administratiile financiare, serviciile secrete, precum si formatiunile specializate din cadrul Politiei Romane.

Nesupravegheata, evaziunea fiscala duce la aparitia de distorsiuni in mecanismele economice ale pietei imbolnavind starea economiei la nivel general.

Bibliografie

Dragos Patroi, "Evaziunea fiscala intre latura permisiva, aspect contraventional si caracterul infractional", editura Economica, 2006

Iulian Vacarel si colectivul - "Finante Publice", Editura Didactica si Pedagogica, Bucuresti 2006

Cristian Bisa, Ionut Costea, Mihaela Capota, Bogdan Dancau - "Utilizarea paradisurilor fiscale: intre evaziune fiscala si frauda fiscala", editura BMT, Bucuresti 2005

Claude Dauphin, "Ghidul cu adevarat practic al paradisurilor fiscale", editura Tribuna, 2000

Vasile Barle, "Frauda fiscala", editura Teora, 2005

Nicolae Hoanta, "Evaziunea fiscala", editura Tribuna Economica, Bucuresti, 1997

Vass A., "Economia subterana are si consecinte pozitive?", revista "Tribuna Economica", nr. 51-52, decembrie 2000

Gheorghe D. Bistriceanu, Ion Olteanu, "Evaziunea fiscala: metode si tehnici de combatere a evaziunii fiscale ", editura ASE, 2003

Dragos Patroi, "Relatia cauza-efect intre presiunea fiscala si evaziunea fiscala", revista Finante Publice si Contabilitate, nr. 5, 2008

Gheorghe Vizitiu, "Evaziune fiscala", editura Lumina Lex, 2001

Legea 241/2005 pentru prevenirea si combaterea evaziunii fiscale publicata in Monitorul Oficial, Partea I nr. 672 din 27/07/2005

Legea nr. 87 din 18 octombrie 1994, publicata in Monitorul Oficial nr. 299 din 24/10/1994

Ordonanta de Urgenta nr. 29/2009, pentru modificarea Legii nr. 571/2003 privind Codul fiscal publicata in Monitorul Oficial, Partea I nr. 194 din 27/03/2009

www.economie.hotnews.ro

www.infoms.ro

www.gfsibiu.ro

www.gardafinanciara.ro

www.eurostat.ec.europa.eu

Vass A., "Economia subterana are si consecinte pozitive?", revista "Tribuna Economica", nr. 51-52, decembrie 2000

Vacarel Iulian si colectivul, "Finante Publice", editia a V a, editura Didactica si Pedagocica, 2006

Riff Holding International este lider in servicii oferite corporatiilor pe consultanta financiara si opereaza printr-o retea de companii europene si internationale

Copyright © 2025 - Toate drepturile rezervate

| Finante-banci | |||

|

|||

|

| |||

|

| |||

|

|

|||