| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

Analiza tehnica si rolul acesteia in adoptarea deciziei investitionale

INTRODUCERE

Multi investitori realizeaza acum ca piata de actiuni este un loc foarte volatil pentru a-si investi banii. De multe ori miscarile bursiere zilnice, trimestriale sau anuale pot fi dramatice, cu variatii mari sau foarte mari, dar tocmai aceste elemente constituie pentru investitorii cu experienta riscul/volatilitatea acceptata care le poate genera castiguri importante.

Din perspectiva motivatiei celor care au realizat economii si dispun de resurse financiare de a alege instrumentele tranzactionate pe pietele bursiere si nu alte variante de plasament nu se poate vorbi de o diferenta de principiu: in toate cazurile se urmareste atat protejarea valorii economiilor realizate, cat si obtinerea unui castig semnificativ. Alegerea unei sau alteia din variantele de plasament tine mai degraba de atitudine, de toleranta la risc, de disponibilitatea de a lua in permanenta decizii si de capacitatea de a analiza oportunitatile pe care le ofera piata de capital in ansamblul sau.

Atunci cand optiunea de investire vizeaza un instrument tranzactionat pe piata bursiera aceasta necesita participarea activa , presupune consum suplimentar de timp si asumarea unui risc superior celui asociat plasarii economiilor in depozite bancare. Recompensa pentru toate acestea ar putea fi insa obtinerea unui randament superior celor oferite de celelate instrumente financiare.

Pentru a beneficia insa de oportunitatile de castig oferite de piata bursiera este nevoie,desigur, de inteligenta si de capacitate de analiza. In afara de acestea si in sprijinul lor este nevoie de acuratete si de promptitudine in culegerea informatiilor pe baza carora se fac aceste analize si se iau deciziile de investire.

Odata publicate situatiile financiare, ele dau posibilitatea investitorilor sa-si evalueze justetea deciziei sau a inspiratiei cu care si-au selectat actiunile si sa opereze eventuale restructurari ale propriilor portofolii, dar permite si celor care au stat deocamdata deoparte de piata bursiera sa analizeze, la randul lor, oportunitatile de investire pe care aceasta le ofera.

1. PIATA DE CAPITAL SI REALIZAREA UNUI PORTOFOLIU

1.1 Piata de capital si valorile mobiliare

Piata de capital reprezinta o piata specializata unde se intalnesc si se regleaza in mod liber cererea si oferta de instrumente financiare pe termen mediu si lung.

In momentul in care se realizeaza tranzactia, piata de capital se imparte in doua segmente:

-piata primara- este piata pe care emisiunile noi de actiuni si obligatiuni sunt vandute prima data. Aceasta vanzare se face prin intremediul institutiilor financiare (banci, societati de intermediere)

-piata secundara-odata vandute actiunile si obligatiunile fac obiectul tranzactiilor pe piata secundara. Functionarea efectiva a pietei secundare se realizeaza prin intermediul pietelor organizate, si anume in Romania prin Bursa de Valori Bucuresti (BVB).

Valorile mobiliare sunt inscrisuri negociabile (documente de valoare), ce pot fi transformate oricand in bani pe piata de capital. In sens restrans valorile mobiliare sunt actiunile si obligatiunile emise de o societate comerciala.

Actiunile sunt titluri ce atesta un drept de proprietate asupra unei parti a capitalului social a societatii emitente. Practic, proprietarul actiunilor este proprietarul unei parti din societatea emitenta, parte corespunzatoare cu numarul de actiuni detinute.Pe langa dreptul de proprietate asupra unei parti a societatilor emitente, actiunile mai confera si dreptul la dividende

Obligatiunile reprezinta un titlu de creanta asupra societatii emitente. Concret, societatea emitenta are nevoie la un moment dat de un imprumut si emite obligatiuni. Cumparatorii obligatiunilor imprumuta societatea emitenta cu sum ape care au platit-o pentru cumpararea obligatiunilor. Aceasta urmeaza a fi platita detinatorilor de titluri de catre emitent, la maturitate sau esalonat in timp.

2.2 Tipuri de investitii

A investi presupune asumarea unui risc, scopul principal fiind acela de a realiza un profit cat mai ridicat. Unii investitori sunt dispusi sa riste o pierdere mai mare in speranta ca totusi situatia va evolua in favoarea lor si vor avea un profit foarte ridicat, la fel cum exista si investori care nu doresc sa-si assume decat un risc mediu sau scazut si, ca atare se vor multumi cu profituri mai modeste.

Unii investitori sunt dispusi sa riste o pierdere mai mare in speranta ca totusi situatia va evolua in favoarea lor si vor avea un profit foarte ridicat, la fel cum exista si investitori care nu doresc sa-si asume decat un risc mediu sau scazut si ca atare, se vor multumi cu profituri mai modeste.

Practic, in categoria investitiilor intra cea mai mare parte a tipurilor de plasamente: de la cele cu risc mai redus cum sunt obligatiunile emise de companii private si pana la cele cu risc ridicat de tipul actiunilor listate la bursa sau cu risc foarte ridicat cum este cazul contractelor futures si al optiunilor.

Astfel alegerea instrumentelor de investitie difera in functie de apetitul pentru risc al fiecaruia. Cei prudenti vor alege instrumente mai putin riscante precum obligatiunile si fondurile de investitii, iar cei cu apetit mai ridicat pentru risc vor alege actiunile tranzactionate la bursa pentru ca ele le-ar putea aduce un profit mai mare.

2.3 Stabilirea unei strategii proprii de investitii si analiza

In cazul investitiilor efortul tine de activitatea de informare, de identificare a oportunitatilor oferite de mediul financiar, de studiere a mecanismelor pietei si construire a unei strategii proprii de investitie, de analiza a conjuncturii de moment si a indicatorilor financiari asociati instrumentelor in care se doreste a investi, de cuantificare a riscului, etc. Dintre toate aceste activitati care insotesc procesul de investire, doua sunt determinante: stabilirea strategiei de plasament si analiza caracteristicilor pietei si instrumentelor utilizate pentru a investi.

Atunci cand este vorba de investitii in actiuni la bursa, strategia de plasament vizeaza in primul rand tipurile de instrumente si a pachetului de actiuni in care se vor plasa banii, orizontul de timp pentru care se va face investitia respectiva, nivelul de lichiditate adecvat si riscul maxim tolerat. Toate aceste caracteristici vor fi imbinate in proportii diferite tn functie de obiectivul avut in vedere sau de personalitatea fiecaruia.

Unii investitori vor prefera sa investeasca preponderent in obligatiuni si in actiuni lichide ale unor companii care an de an platesc dividende de o valoare semnificativa. O astfel de investitieeste mai putin riscanta si aduce un castig modic prezentand totodata avantajul ca sumele astfel plasate pot fi lesne transformate inapoi in bani, fara ca valoarea lor sa se diminueze. Totodata orizontul de timp minim recomandat pentru o astfel de investitie poate fi chiar mai mic de un an.

Alti investitori vor dori insa sa-si asume riscuri ceva mai ridicate in speranta ca si castigurile ce le vor obtine vor fi mai importante si ca atare vor include in portofoliu numai actiuni ale unor companii cu potential ridicat de dezvoltare pe termen mediu si lung. In acest caz dividendele ce vor fi incasate sunt mici, aproape nesemnificative pentru ca respectivele companii folosesc toate resursele de care dispun pentru a-si finanta dezvoltarea activitatii productive si ca atare nu raman prea multi bani pentru a fi distribuiti catre actionari sub forma de dividend.

De asemenea alegerea momentelor de cumparare si de vanzare constituie un element important al strategiei. Unii investiori prefera sa acumuleze gradual pachete mici de actiuni la companii considerate solide si cu rezultate financiare solide, fara sa-si puna problema vanzarii acestora (pe termen lung). Altii doresc insa sa speculeze miscarile pe termen scurt sau mediu ale pietei si vor cumpara actiuni inaintea datelor de comunicare a rezultatelor financiare sau de anunt al dividendelor, daca anticipieaza ca aceste stiri vor fi favorabile, pentru ca ulterior acestor evenimente sa vanda in profit beneficiind de cresterile de pret determinate de aceste evenimente.

Odata stabilita strategia de investitii, ramane doar de selectat titlurile ce vor fi incluse in portofoliu. Pentru aceasta este necesara o analiza atenta a companiilor vizate, a evolutiei performantelor economice ale acestora pe parcursul unei perioade mai indelungate de timp, incercand sa se estimeze tendinta viitoare a acestora. Aceasta reprezina analiza fundamentala a companiei respective si eficientei investitiei in actiunile emise de aceasta.

2.4 BRD- Groupe Société Générale

Desi initial bancile aveau un rol relativ limitat in contextul economic, avand calitatea de intermediar financiar, in ultimii ani am asistat la o diversificare a activitatii bancare. Facand parte dintr-un grup financiar-bancar international (Société Générale Paris), BRD-GSG a urmat tendintele existente pe pietele mature, vest europene si a devenit un jucator important pe piata serviciilor financiare, diversificandu-si activitatea.

In prezent activitatea BRD-GSG cuprinde atat constituirea de depozite si acordarea de credite, emiterea de garantii si asumarea de angajamente in numele clientilor, servicii de transfer monetar precum si servicii precum tranzactionarea, in cont propriu sau in contul clientilor, de instrumente specifice pietei monetare, de capital sau valutare. Banca are calitatea de custode al mai multor fonduri a societatilor de investitii si este una dintre cele doua banci active pe piata obligatiunilor.

Activitatea in aceste domenii se face fie direct de catre BRD-GSG, fie indirect prin intermediul numeroaselor subsidiare specializate in credite de consum (BRD Finance), leasing financiar (BRD Soglease), sau operational (ALD Automotive), asset management (BRD Asset Management), brokeraj (BRD Securities), factoring intern si extern, pensii private (BRD Fond de Pensii), consultanta financiara (BRD Corporate Finance), inchirierea de echipamente IT (ECS International Romania) etc.Toate aceste companii sunt reunite in Grupul BRD.

Banca are o politica stabila de dividend, in ultimii ani un procent de aproximativ 40% din profitul net fiind distribuit actionarilor sub forma de dividende.

Puncte tari/Oportunitati:

Cota de piata buna (a doua banca din sistem)

Profitabilitate ridicata, solvabilitate buna

Retea de unitati extinsa

Pondere redusa a creditelor neperformante

Integrata intr-un grup financiar, capabil sa ofere ofere solutii variate clientilor

Politica stabila de dividend

Este o banca bine capitalizata

Puncte slabe/Amenintari:

Investitiile efectuate reduc profitabilitatea

Cresterea dobanzii de referinta a BNR, conduce la incetinirea ritmului de crestere a activelor bancare

Concurenta in crestere in special pe partea de retail

Fluctuatie ridicata a personalului la nivelul sistemului bancar

Actiunile BRD sunt listate in prezent la Categoria I la Bursa de Valori Bucuresti

2.IMPORTANTA ANALIZEI IN ADOPTAREA DECIZIEI INVESTITIONALE

2.1 Analiza Fundamentala

Una din cele mai incitante probleme legate de activitatea bursiera este cea a prevederii modului de miscare a cursului bursier , a anticiparii trendului pietei. De raspunsul la aceasta intrebare depind atat intrebarile teoretice cu privire la natura si rolul bursei, cat si actiunile practice vizand profitul din jocul bursier.

Din acest punct de vedere, analistii bursei se impart in doua categorii: fundamentalistii, cei care pleaca exclusive de la factorii fundamentali ai pietei, si chartistii, cei care folosesc tehnici de analiza grafica.

Atunci cand analizam eventualitatea cumpararii unor actiuni tranzactionate la bursa care ne intereseaza scopul nostrum este sa aflam daca acest plasament ne va aduce in viitor beneficii fie sub forma de dividende, de actiuni gratuite ori drepturi de subscriere sau prin cresterea pretului de tranzactionare pentru a putea realiza o vanzare in profit. Analiza fundamentala viueaza in principal explicarea miscarii cursurilor pe termen mediu si lung. Ea se realizeaza atat la nivelul actiunilor individuale, respective al firmelor emitente, cat si la nivelul pietei actiunilor, respective al vietii economice in general.

Analiza fundamentala poate fi definita ca fiind metoda de previzionare a miscarilor viitoare ale pretului unui instrument financiar, bazata pe factori economici, politici, de mediu, precum si pe alti factori si date statistice relevante, de natura a afecta semnificativ oferta si cererea pentru indifferent care ar fi suportul instrumentului financiar respectiv. Acest tip de analiza consta in incercarea de a determina o valoare cat mai apropiata de realitate a actiunilor pe baza informatiilor privind situatiile financiare ale companiei, domeniul in care activeaza, investitiile effectuate, bunurile detinute. Scopul acestei analize este selectarea acelor actiuni pentru catre la momentul respective pretul de piata este mai redus decat valoarea rezultata din analiza, creand astfel premisele ca in viitor piata sa recunoasca valoarea aceasta si pretul sa creasca.

In general analiza fundamentala presupune calculul unor indicatori economici pornind de la situatiile financiar-contabile ale companiei. Cei mai importanti indicatori utilizati de investitori si profesionisti in deciziile de investire sunt:

Valoarea contabila

Raportul dintre pret si valoarea contabila (numit si P/B sau P/BV)

Profitul net pe actiune

Raportul dintre pret si profitul net pe actiune (numit si P/E sau PER)

Ratele de eficienta economica (de rentabilitate)

Randamentul dividendului

Ratele de crestere in timp a cifrei de afaceri, profitului si dividendului

Gradul de indatorare si indicele de lichiditate

2.2 Analiza Tehnica

Este un instrument adresat investitorilor care isi fixeaza tinte de castig pe termen scurt-mediu (adica de la cateva saptamani la maxim 9-12 luni), asumandu-si ca atare si un risc mai ridicat. Cei care utilizeaza acest tip de analiza incearca sa ia decizii bazate pe identificarea comportamentului colectiv al cumparatorilor si vanzatorilor, utilizand grafice de pret pe baza carora se estimeaza cea mai probabila evolutie a pretului in viitor. Asadar analiza tehnica este o analiza grafica a tendintelor trecute manifestate de preturile de tranzactionare care incearca sa identifice metodele de evolutie ce s-ar putea repeat in viitor.

Practic analiza tehnica consta in mare masura in masuratori si calcule statistice provenind de la 2 categorii principale de informatii: pretul de tranzactionare din fiecare ti si volumul de actiuni transferate in ziua respectiva.

Instrumentele cele mai des folosite in analiza tehnica sunt pragurile de suport (minimele ultimei perioade), de rezistenta (maximile ultimei perioade), liniile de trend, mediile de pret, pe diferite intervaluri de timp si o serie de indicatori derivati precum si formatiunile grafice specifice.

Analiza tehnica poate fi definita ca fiind o metoda de predictie a miscarilor preturilor si a trendurilor de piata in viitor, prin studierea graficelor actiunii trecute a pietei, care iau in consideratie pretul instrumentelor, volumul tranzactiilor si, acolo unde este posibil, pozitiile nereglementate (open interest) asupra instrumentelor. Analiza tehnica se preocupa, mai degraba, de ceea ce s-a intamplat de fapt pe piata, decat de ceea c ear fi trebuit sa se intample. Un analist tehnic va studia miscarile de pret si de volum ale unui instrument financiar, si din aceste date, va crea grafice-derivand desigur din actiunea jucatorilor de pe piata- pe care le va utiliza drept instrument primar de lucru. Analistul tehnic nu este prea ocupat de niciunul dintre factorii "de imagine de ansamblu" care afecteaza piata, asa cum este analistul fundamental, ci se va concentra pe acel factor care este dat de piata instrumentului respectiv. Insa nu intotdeauna viitorul poate fi previzionat cu certitudine pe baza evenimentelor trecute. Analistii tehnici iau in considerantie probabilitatea ca o situatie data sa produca un rezultat dat, iar in unele cazuri, aceasta probabilitate este foarte ridicata.

2.3 Analiza Tehnica versus Analiza Fundamentala

Pentru ca analiza tehnica face complet abstractie de situatia tehnica a companiei studiate, semnalele oferite de aceasta sunt independente de cele furnizate de analiza fundamentala si uneori pot da indicatii diferie (opuse). Prudent este ca decizia de cumparare sa nu se ia numai atunci cand ambele tipuri de analiza ofera semnale similare.

Cele doua tipuri de analiza nu trebuie asadar private ca excluzandu-se una pe cealalta. Spre exemplu un investitor care prefera analiza fundamentala poate utiliza analiza tehnica pentru a-si optimiza momentul intrarii/iesirii de pe o actiune; la fel, pentru un jucator care foloseste preponderant analiza tehnica exista momente in care graficele nu indica un trend clar, situatie in care e pot utilize criterii ajutatoare care tin de situatia financiara (perspectiva dividendelor rezultatele financiare), determinand astfel cea mai probabila evolutie a pretului.

|

Analiza fundamentala |

Analiza tehnica |

|

-Se concentreaza asupra a ceea ce ar trebui sa se intample de fapt pe piata -Factorii implicati in analiza de pret includ: Oferta si cererea Ciclurile sezoniere Vremea Politica guvernamentala |

-Se concentreaza asupra a ceea ce se intanpla pe piata -Graficele sunt bazate pe actiunea pietei, implicand: Pretul Volumul Pozitiile nereglementate- numai pentru futures |

In practica, pentru a-si stabili strategia de tranzactionare, multi jucatori de pe piata utilizeaza analiza tehnica in combinatie cu analiza fundamentala. Unul dintre avantajele majore ale analizei tehnice consta in aceea ce analistii experimentati pot sa urmareasca mai multe piete si instrumente de piata, in timp ce analistul fundamental trebuie sa cunaosca numai intimitatea unei piete anumite.

2.4 Teoria Dow - Geneza analizei tehnice

Originea analizei tehnice se

regasesc in activitatea si teoriile lui Charles Henry Dow (1851-1902).

Tanarul Dow a sosit la

la 30, ramas neschimbat pana astazi. Numai una singura dintre companiile initiale si-a pastrat denumirea originala pana in zilele noastre, aceasta fiind General Electric Company. Aceasta combinatie de companii utilizate la calcularea mediei se schimba din timp in timp, pentru reflecta schimbarile din economie si pentru a mentine caracterul de larga reprezentativitate pentru piata.

Teoria Dow- o simpla diagrama prin drepte a mediei de pret in raport cu factorul timp da nastere unei configuratii in zig-zag, care defineste trendurile pietei. Acestea sunt configuratiile de baza, pe care analistii tehnici le utilizeaza inca ti astazi , chiar daca imbogatite cu multe rafinamente. In baza studiilor sale Dow a formulat 6 principii fundamentale:

Preturile medii actualizeaza totul- pentru a-si calcula mediile, Dow a folosit exclusive preturi de inchidere.

Piata evolueaza in trenduri- cele 3 tipuri distincte de trenduri: major (dureaza un an sau mai mult), intermediary (dureaza de la 3 saptamani la 3 luni), minor (dureaza mai putin de 3 saptamani)

Trendurile majore prezinta 3 faze: Faza 1 este o faza de acumulare, care se misca lateral si in timpul careia investiorii indrazneti cumpara pe o baza analitica bine documentata. Faza 2 este o perioada de trend ascendant, in care tot mai multi investitori incep sa participe pe baza de analize si informatii de afaceri. Deti trendul este ascendent pretul de piata oscileaza in timpul corectiilor sau reculurilor. Faza 3. Dupa un varf al preturilor de piata, exista o alta perioada de acumulare, in timpul careia se inregistreaza o activitate investitionala intensificata, in conditiile in care stirile despre piata devin tot mai larg accesibile. Sfarsitul fazei este marcat de un trend ascendent si de revenirea la perioada de acumulare.

Mediile trebuie sa se confirme una pe cealalta- Dow era convins ca, pentru a confirma un trend al pietei, atat Industrial Average, cat si Railroad Average trebuie sa se miste in aceeasi directie.

Volumul trebuie sa confirme trendul- Volumul reprezinta activitatea totala de tranzactionare a unui instrument financiar, tntr-o anumita perioada de timp. Dow a considerat ca volumul reprezinta o informatie suplimentara importanta pentru confirmarea semnalelor de piata. Volumul ar trebui sa expandeze in directia trendului major.

Un trend se presupune a fi efectiv pana in momentul in care se da semnale definitive ca s-a inversat- aceasta reprezinta baza analizei , dar nu este intotdeauna usor sa se identifice o inversare a trendului.

3. GRAFICE SI FORMATIUNI SPECIFICE ANALIZEI TEHNICE

3.1 Grafice prin linii

Tipurile de grafice includ:

Grafice prin linii (numai pentru preturi de inchidere, pozitiile nereglementate (open inetrest) si majoritatea indicatorilor)

Grafice prin bare (pretul de deschidere/maxim/minim/de inchidere)

Grafice prin punct si cifra (modificarile de preturi)

Histograme (volum si unii indicatori)

Graficul prin linii este cea mai simpla forma de graphic, care uneste o serie de puncte reprezentand datele despre respectivul instrument pe axa verticala (axa Y), cu o scala de timp pe axa orizontala (axa X). Graficele prin linii nu mai sunt utilizatre frecvent in prezent. Tipic, pe axa verticala se marcheaza preturile de cerere (Bid), oferta (Ask), cele maxime (high), cele minime (low) si cele de inchidere (open), iar pe axa orizontala, timpi ce pot varia de la un pip (fiecare pret trasat consecutiv) pana la ore, yile sau saptamani. Scala de timp poate varia de la inregistrarea fiecarei tranzactii, pana la a prezenta numia ultima tranzactie a fiecarei luni. Graficul zilnic prezinta mai multe detalii, in timp ce graficul saptamanal prezinta o imagine mai ampla. Analistii tehnici aleg scala de timp astfel inat sa fie cat mai adecvata orizontului de timp al analizei sau activitatii lor de tranzactionare.

Figura nr. 1 www.Bvb.ro

3.2 Grafice prin bare

Graficul prin bare este cea mai comuna metoda utilizata de analistii tehnici vestici pentru reprezentarea actiunii pretului. Un grafic prin bare traseaza datele privind activitatea instrumentului pentru fiecare perioada, ca o serie de bare verticale. Perioada poate fi oricare, intre un minut si un an, in functie de orizontul de timp al analizei. In cele mai multe cazuri, bara de perioada indica preturile maxim, minim si de inchidere pentru datele istorice si in timp real, preturile maxim, minim si ultimul. Unele bare indica preturile de deschidere/maxim/minim/de inchidere, insa preturile de deschidere nu sunt intotdeauna disponibile in cazul datelor istorice.

Figura nr. 2 Sursa: www.Bvb.ro

3.3 Grafice candlestick (lumanare)

Un grafic candlestick reprezinta aceleasi date ca si cele utilizate pentru fiecare perioada in cadrul unui grafic prin bare, dar de o maniera particulara, care pune in evidenta relatia dintre preturile de inchidere si cele de deschidere. Fiecare perioada este reprezentata printr-o lumanare, formata din corpul efectiv si "umbrele" acestuia. Un grafic candlestick ofera o indicatie vizuala asupra miscarii relative a pretului unui anume instrument intr-o perioada de timp data.

Figura nr.3 Sursa: www.Bvb.ro

Figura nr. 4

Acest tip de figura (candlestick) permite o mai buna analiza a evolutiei bursiere pe parcursul unei zile, atat pentru o anumita valoare mobiliarp, cat si pentru ansamblul pietei.

Pornind de la filozofia asiatica referitoare la tipurile de energie (Yin, negativa si Yang pozitiva), chartistii realizeaza o similitudine intre comportamentul bursier al unei zile si infuziile de energie corespunzatoare.

3.4 Drepte de trend

Reprezentarea prin grafice a preturilor unui instrument financiar creeaza o imagine a "bataliei" care se poarta pe piata, intre cumparatori (tauri) si vanzatori (ursi). Preturile pietei nu evolueaza in linie dreapta, ci in zig-zag, dupa cum urca si coboara, in functie de cine iese castigator in batalia cumparator/vanzator. Pentru a decide daca sa cumpere sau sa vanda, jucatorii de pe piata au nevoie de instrumente care sa-si stabileasca strategia de tranzactionare. Un astfel de instrument este trendul (tendinta) pietei sau directia unei piete adica modul in care se misca piata.

Determinarea tendintelor porneste de la realitatea potrivit careia, in cursul unei perioade evolutia unui titlu nu este uniforma. Pentru mai buna surprindere a tendintelor si identificarea semnalelor de vanzare sau de cumparare, se traseaza 2 drepte sau linii de tendinta:

Dreapta suport, obtinuta prin unirea a 2 puncte reprezentand cel mai scazut nivel de curs

Dreapta de rezistenta, care se obtine prin unirea punctelor indicand cel mai ridicat nivel al cursului

Cele 2 linii de tendinta formeaza un tunel.

Figura nr. 5 Sursa: www.Bvb.ro

Figura nr. 6 Sursa: www.Bvb.ro

3.5 Formatiuni de continuare/consolidare

Analizand graficele de preturi putem observa ca, in afara de trendurile clar vizibile, preturile sunt cateodata raspandite intr-un mod caracteristic, creandu-se asa-zisele formatiuni. Astfel de formatiuni, complet constituite, ne informeaza despre continuarea unui anumit trend sau despre momentul schimbarii de trend. Formatiunile de preturi ne informeaza de asemenea despre amplitudinea deplasarii ce rezulta din formatiunea constituita. In general, cu cat timpul de constituire al unei formatiuni este mai lung, cu atat deplasarea pe care formatiunea respectiva o prevede este mai probabila si mai mare.

Configuratiile de continuare/consolidare survin in perioadele de consolidare, cand preturile se misca lateral, urmand un trend in sus sau in jos. Configuratiile nu sunt intotdeauna usor de recunoscut si nu intotdeauna prezinta formele regulate. Configuratiile de continuare poarta denumiri bazate pe forme geometrice: triunghiuri, patrulatere, steaguri si flamuri. Configuratiile de continuare se mentin pe perioade variate de timp: de la cateva zile pentru steaguri si flamuri, pana la un an in cazul patrulaterelor.

Jucatorii de pe piata utilizeaza configuratiile de continuare pentru a determina un pret-obiectiv pentru strategia lor de tranzactionare.Acest pret-obiectiv este acel nivel pe care ei se asteapta ca piata sa il atinga, ca urmare a intreruperii consolidarii si a reluarii trendului in continuare.

Triunghiuri

Acestea survin atat in cazurile trendurilor ascendente, cat si al celor descendente si reflecta confruntarea dintre cumparatori si vanzatori. Triunghiurile pot prezenta partea superioara plana, partea inferioara plana sau laturi in panta, ca un triunghi echilateral.

De exemplu, in

triunghiul de mai jos, partea superioara plana indica faptul

ca vanzatorii gandesc ca pretul este la valoarea

maxima, in timp ce

cumparatorii plaseaza rodine la preturi tot mai ridicate. Una dintre parti va castiga eventual,si va surveni o intrerupere.

Configuratia in forma de triunghi se contureaza prin studierea evolutiei cursului pe o perioada de

1-4 luni.

Figura nr. 7

Figura nr. 8 Sursa: www.Vanguard.ro

Patrulatere

Acestea reprezinta o lupta directa deschisa, pentru suport si rezistenta, intre cumparatori si vanzatori. Patrulaterele se pot construi pe perioade acoperind luni, putand sa dureze pana la un an de zile.Daca intreruperea urmeaza directia trendului, atunci preturile vor continua sa urce, daca insa intreruperea este in directie opusa, atunci aceasta trebuie considerata drept o configuratie de inversare majora. Uneri, dupa o intrerupere se produce o mica corectie de stabilirea unei noi directii a trendului.

Formatiunea dreptunghiulara este formatiunea cea mai simpla si arata consolidarea in trend orizontal, ca separare intre trendul de crestere si trendul de scadere.

Constituirea unei asemenea formatiuni dupa o perioada mai lunga de cresteri pe piata poate insemna ca, dupa scaderea cursului va avea loc o schimbare de tendinta (trend) si cursul va incepe sa descreasca.

Figura nr. 9

Figura nr. 10 Sursa: www.Vanguard.ro

Flags si pennants.Drapele si stegulete Acestea sunt configuratii pe termen scurt care, deregula nu dureaza mai mutl de cateva zile si care survin pe pietele de miscare rapida, ce implica cresteri abrupte. De regula, ele marcheaza punctual de mijloc al unei miscari continue a pretului. Flagurile sunt reprezentate ca niste paralelograme inclinate oblic, in timp ce pennant-urile sunt inclinate oblic in jos si prezinta o forma asemanatoare unui triunghi.

Aceste formatiuni apar foarte des pe grafice. Una din conditiile preliminare pentru identificarea ambelor formatiuni este constituirea unei linii crescstoare, aproape drepte a preturilor. Aceste formatiuni indica scurte momente de consolidare inaintea unor noi cresteri. Ca si indice al continuarii trendului, drapelele si steguletele se numara printre formatiunile cele mai credibile. Cel mai adesea ele apar la jumatatea intregii miscari de pret.

Figura nr. 11

Figura

nr. 12 Sursa: www.Vanguard.ro

Figura

nr. 12 Sursa: www.Vanguard.ro

3.6 Formatiuni de reversibilitate

O configuratie de reversibilitate indica, dupa cum sugereaza si denumirea, un nivel de varf, sau de depresiune, al preturilor de piata. Insotit de o inversare a trendului. Unele dintre aceste configuratii sunt relativ usor de identificat si pot fi interpretate cu un grad ridicat de certitudine, altele sunt insa mai complexe. Configuratiile de reversibilitate sunt importante numai daca survin dupa un trend puternic si bine marcat in sus sau in jos.Cele mai multe configuratii, care indica reversibilitatea pietei, sunt urmatoarele: Head and Shoulders, Tops/bottoms duble si triple, wedges(pene), depresiuni curbate

Formatiunea de tip "cap si umeri"

(H&S head and shoulders) este probabil cea mai credibila formatiune de preturi.

Atunci cand este corect constituita, inseamna schimbarea trendului.

Ea apare sub doua forme: ca sfarsit al trendului crescator sau ca

sfarsit al trendului descrescator. Formatiunea se compune dintr-un varf

principal (capul - 2) care separa doua varfuri secundare (umerii -

1,3). Linia care uneste depresiunile umarului stang si drept se

numeste linia gatului. Distanta dintre linia gatului si varful

capului marcheazs raza de actiune minima a pretului

dupa iesirea din formatie. Confirmarea finala a

constituirii formatiunii este strapungerea liniei gatului.

Configuratia cap-umeri se formeaza pe parcursul unei perioade de 2-3

luni.O astfel de configuratie a evolutiei de curs indica o

scadere importanta a cursului, daca se atinge cea mai de jos

linie (a umerilor).Daca cursul de piata depaseste

aceasta linie se manifesta semnalul de vanzare, anticipandu-se o

scadere mai puternica acursului in viitor.

(semnal al intoarcerii trendului de scadere)

Figura nr. 13

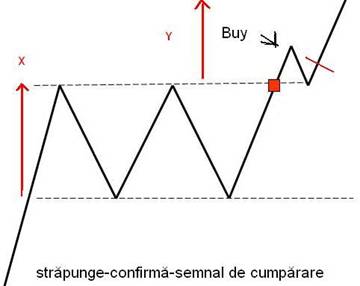

Configuratia cap-umeri inversata. Daca prin studierea evolutiei cursului se formeaza o configuratie inversata in raport cu prima, este pus in evidenta semnalul de cumparare, in momentul cand cursul depaseste linia umerilor.

(semnal al intoarcerii trendului de crestere)

Figura nr. 14

Figura nr. 15 Sursa: www.Vanguard.ro

Tops/bottoms duble si triple sunt varfuri si depresiuni succesive, de inaltime si adancime aproximativ egale, care reprezinta lupta continua dintre cumparatori si vanzatori, in scopul de a domina piata. De regula, aceste configuratii semnaleaza schimbari pe termen mediu sau lung ale trendului. Atunci cand fie cumparatorii, fie vanzatorii se detaseaza in invingatori, trendul este inversat. Un top dublu seamana cu litera M, in timp ce un bottom dublu seamanpa cu litera W.

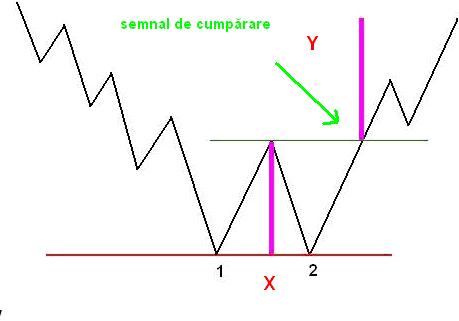

Formatiunea dublei vai W si formatiunea varfului dublu. Aceste formatiuni sunt mult mai cunoscute si mai des identificate decat formatiunea H&S. Ca si in cazul formatiunii H&S, constituie un semn al schimbarii de trend. Formatiunea dublei vai (W) indica intoarcerea trendului descrescator iar formatiunea dublui varf indica terminarea trendului crecator si este imaginea simetric opusa a formatiunii dublei vai. Se formeaza prin studierea cursului de-a lungul unei perioade de 4-5 saptamani. Amplitudinea modificarii de curs este de aproximativ 20%. In momentul in care cursul atinge dreapta de rezistenta se manifesta semnalul de cumparare.

Figura nr. 16

4. METODE SI INDICATORI

4.1 Valurile lui Elliot

O tehnica de analiza a miscarii de ansamblu a pietei - cunoscuta sub numele de valurile lui Elliot- a fost pusa la punct in anii "30, plecandu-se de la o teorie formulata de Charles Dow. Conform acestei teorii, piata evolueaza ca valurile unui ocean, cu o faza de formare, una de crestere si una de retragere. Totodata pe piata actiunilor exista 3 miscari distincte ale cursului:

Miscarea "imediata, constand in fluctuatiile zilnice, de crestere si scadere, ale preturilor.

Variatia "scurta" , reprezentata de tendintele care dureaza de la circa doua saptamani la o luna.

Miscarea principala, care reflecta o tendinta pe termen lung, putand dura patru ani sau mai mult.

Valurile lui Elliot se descompun in diferite cicluri suprapuse. Ciclul complet include alternarea a doua perioade, prima de urcare si a doua de coborare. Prima faza (Bull market) include succesiunea a 3 cresteri, intrerupte de 2 corectii; cea de-a doua (Bear market) inregistreaza 2 scaderi separate printr-o corectie.

Teoria a fost apoi preluata si perfectionata de Ralph. N. Elliot si are ca principiu fundamental prezumptia ca pietele se misca conform unei configuratii de cinci valuri in directia terndului, urmata de o configuratie de trei valuri in directia opusa.

De asemenea, Dow a descoperit ca un trend principal ascendent este alcatuit din trei faze distincte.

Prima faza, denumita faza de acumulare, este faza in care cei mai abili si mai bine informati investitori cumpara atunci cand stirile economice asa zis 'proaste' tocmai au fost infirmate de catre piata.

A doua faza, in care majoritatea celor care utilizeaza analiza tehnica incep sa participe, este caracterizata prin cresterea rapida a preturilor si imbunatatirea stirilor economice.

A treia si ultima faza este caracterizata prin participarea crescuta a publicului investitor atunci cand ziarele incep sa mediatizeze cresterea, stirile economice sunt mai bune ca niciodata, iar volumul tranzactiilor creste. In aceasta ultima faza, investitorii informati, care 'au acumulat' atunci cand piata era aproape de minim si se parea ca nimeni nu vrea sa cumpere, incep acum sa vanda tocmai cand se pare ca nimeni nu vrea sa vanda.

Elliot a adoptat comparatia facuta de Dow intre comportamentul preturilor si valurile marii, numai ca in cadrul teoriei sale, pe o piata cu trend principal ascendent, un ciclu complet are opt valuri.

Analiza valului Elliot este foarte complicata si prin urmare diferiti analisti tehnici pot interpreta in mod diferit un acelasi grafic.

Figura nr. 17 Sursa: www.Vanguard.ro

4.2 Indicele Puterii Relative (RSI)

J. Welles Wilder Jr. este cel care a dezvoltat initial indicatorul Indicele Puterii Relative, pentru utilizare impreuna cu graficul prin bare pentru actiuni individuale, marfuri sau indici bursieri. Acest indicator compara un instrument numai cu propria sa performanta anterioara.

RSI (Relative Strength Index) ar trebui utilizat in combinatie cu graficele pentru miscarea pretului, insa nu si impreuna cu alti indicatori de acelasi tip, cum ar fi, de exemplu, cei stocastici. Valorile RSI acopera o gama cuprinsa intre 0-100, care poate fi utilizata pentru indicarea urmatoarelor situatii:

Se traseaza o dreapta la 70/80, deasupra careia, in mod conventional, se spune ca instrumental este overbought, si care reprezinta un semnal pentru a se manifesta atentie in ceea ce priveste cumpararea la acest nivel. Sub o linie trasata la 30/20, instrumentul este considerat a fi oversold, ceea ce se interpreteaza ca un semnal ca trebuie sa se gandi bine inainte de a vinde.

Un top poate fi semnificativ atunci cand un varf al RSI se inregistreaza la nivelul 80/70 si este urmat de o inversare in jos; in mod similar, un bottom poate fi semnificativ atunci cand o depresiune se inregistreaza la nivelul 30/20 si este urmata de o inversare in sus. Analizele RSI ogfera numai partial dovezile necesare pentru o reala incredere de piata, in sensul ca s-aatins un moment de top/bottom.

Configuratiile tipice, cum ar fi head and shoulders, tops si bottoms sau pennants, pot fi mai evidente intr-un grafic RSI decat intr-un grafic de pret.

Divergenta dintre actiunea pretului si RSI este interpretata, adesea, drept o indicatie puternica pentru un punct de cotitura al pietei. Astfel, intr-un trend ascendant, actiunea pretului marcheaza noi inaltimi comparativ cu un varf anterior, in timp ce indicatorul RSI nu reuseste sa atinga si sa depaseasca propriul sau punct de maxim anterior, echivalent.

Figura nr. 18 Sursa: www.Vanguard.ro

Figura nr. 19

4.3 Directional Movement Index (DMI)

Indicele miscarii directionale a fost

conceput de J. Welles Wilder, care l-a introdus in cartea sa "Noi concepte in

sistemele tehnice de tranzactionare" pentru a determina obiectiv daca o piata

urmeaza un trend sau nu.

Miscarea directionala se poate defini ca fiind portiunea din intervalul de

variatie din perioada de observatie curenta care este in afara intervalului din

perioada precedenta.

DMI se compune din patru linii:

+ DM - care masoara miscarea crescatoare;

- DM - care masoara miscarea descrescatoare;

DX - care masoara intensitatea tendintei;

ADX - o varianta mai lina a liniei DX.

Figura nr. 20 Sursa: www.Vanguard.ro

4.4 Media Mobila de Convergenta/Divergenta (MACD)

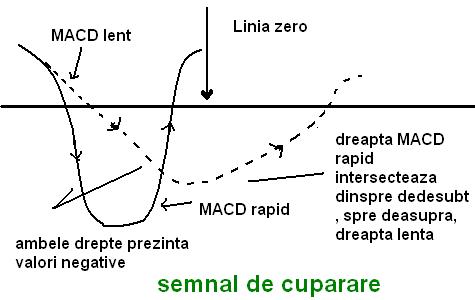

Media mobila de convergenta/divergenta este un indicator oscillator care a fost conceput de Gerald Appel ca tehnica pentru a semnala modificarile de trend si a indica directiile trendului. Initial, a fost destinat observarii pietelor de valori cu cicluri de 26 si 13 saptamani. Pentru a indica semnalele de overbought/oversold, procedura utilizeaza doua drepte de medii mobile exponentiale, care oscileaza deasupra si sub o linie zero. Nu exista limite superioare sau inferioare, de exemplu, intre 0-100, asa cum se utilizeaza la indicatorii stocastici sau RSI.

Impreuna cu mediile mobile, MACD este utilizata pentru determinarea semnalelor de cumparare/vanzare si pentru detectarea schimbarilor de trend.

Semnalul de a vinde. Acesta este indicat atunci cand dreapta MACD rapid intersecteaza de deasupra catre dedesubt dreapta de semnal si ambele au valori positive. Semnalul se considera a fi cu atat mai puternic, cu cat aceasta intersectare survine mai sus, deasupra liniei zero. Intersectarile care survin la valori negative ar trebui ignorate.

Semnalul de a cumpara. Acesta este indicat atunci cand dreapta MACD rapid intersecteaza de dedesubt catre deasupra dreapta de semnal si ambele au valori negative. Semnalul se considera a fi cu atat mai puternic, cu cat aceasta intersectare survine mai jos, sub linia zero.

Figura nr. 21

Figura nr. 22

Figura nr. 23 Sursa: www.Vanguard.ro

5. CONCLUZII

Analiza tehnica pleaca de la premisa ca variatiile valorilor de vanzare sau cumparare de-a lungul timpului contin in ele insele suficiente date care, prin analiza matematica si statistica, sa gaseasca modele comportamentale ce pot ajuta la predictia tendintei de crestere sau scadere a valorii actiunilor, derivatelor, valutelor, etc. Pentru aceasta este nevoie de un software specializat care sa preia datele istorice sau in timp real si sa le transforme in grafice.

Pana la mijlocul anilor 1980 acest lucru era realizat de catre investitorul individual prin intermediul creionului si hartiei milimetrice, citind cotatiile actiunilor din ziarele de specialitate. Odata cu calculatoarele personale si accesul la internet, traim ceea ce traderii din trecut doar visau. Avem la indemana unelte extraordinar de puternice, care permit preluarea a milioane de cotatii de la bursa in mai putin de o secunda, date ce le transforma in grafice aproape instantaneu, grafice pe care se pot aplica metode matematice pe care traderul din trecut nici nu banuia ca le poate folosi, datorita complexitatii si volumul extraordinar de calcul.

Graficul saptamanal pe 3 ani cuprinde indicatorii RSI, MACD si un indicator de volum[*] si SMA . De obicei se folosesc 2 indicatori maxim 3 pentru a nu se crea incertitudini. Primii pasi sunt stabilirea nivelelor de rezistenta si de suport, apoi se traseaza liniile de trend. Se observa ca actiunile BRD au urmat un trend crescator pe perioada Iunie 06 - Decembrie 07, dupa care s-au depreciat puternic pe un trend descendent. Indicatorii prezinta semnale de cumparare, iar trendul pare sa se schimbe intr-unul ascendent.

Pentru investitorii care isi pastreaza detinerile pe un termen mai indelungat, acest moment este vazut ca oportun pentru a achizitiona actiuni BRD la preturi mai mult decat bune (

Analistii prevad un potential de crestere de peste 70% pentru actiunile BRD in urmatoarele 12 luni si au calculat un pret-tinta de 13,3 lei, care reflecta potentialul bancii de a-si mentine stabilitatea si in conditii mai dure decat cele din prezent, desi profitabilitatea se va diminua anul viitor.

Din analiza pe baza metodei dividendelor actualizate rezulta insa un pret-tinta de 22,3 lei, aproape triplu fata de cel la care se tranzactioneaza actiunile in prezent. Acest model de evaluare se preteaza bancii romanesti, care distribuie in mod constant dividende, iar aceasta politica are putine sanse sa se modifice in viitor.

Figura nr. 24 Sursa: www.Vanguard.ro

5.1 Aprecieri si critici aduse analizei tehnice

Mare parte a analizei tehnice si a studiului actiunii pietei are de-a face cu studiul psihologiei umane. De exemplu, formatiunile grafice care au fost identificate si categorisite de-a lungul a peste 100 de ani, reflecta anumite modele care apar pe graficele de pret. Aceste modele ne dezvaluie psihologia bullish sau bearish a pietei. Daca acestea au functionat bine in trecut, se presupune ca vor continua sa lucreze bine in viitor. Ele se bazeaza pe studiul psihologiei umane, care tinde sa ramana neschimbata. Un alt mod de a formula aceasta ultima premisa - ca istoria se repeta - este: cheia intelegerii viitorului sta in studierea trecutului, sau ca viitorul este doar o repetare a trecutului.

Criticii discuta dezavantajele folosirii formatiunilor grafice scotand la iveala doua argumente:

Modul de folosire a majoritatii formatiunilor grafice a fost pe explicat in ultimii ani. Multi investitori sunct cat de cat familiari cu aceste formatiuni si deseori actioneaza cu totii in acelasi sens. Astfel valuri de cumparari sau vanzari sunt create ca raspuns la formatiunile "bullish" sau "bearish".

Formatiunile grafice sunt aproape in totalitate subiective. Niciun studiu nu a reusit sa cuantifice matematic oricare din ele. Ele sunt doar in mintea celor care le observa.

Adevarul este ca graficele sunt foarte subiective. Citirea lor este o arta. Formatiunile grafice sunt rar atat de clare incat si cei mai experimentati chartisti sa fie mereu de acord cu interpretarea lor. Este mereu un element de incertitdine si neintelegere. Astfel, exista mai multe abordari diferite asupra analizei tehnice care de cele mai multe ori se contrazic intre ele.

Chiar daca majoritatea tehnicienilor au fost de acord asupra previziunii pietei, nu este neaparat necesar sa intre toti in piata in acelasi timp si in acelasi fel. Unii vor incerca sa anticipeze semnalul dat de grafic si sa intre in piata devreme. Aliii vor cumpara 'desprinderea' dintr-o anumita formatiune. Iar altii vor astepta pentru retragerea de dupa desprindere inainte de a intreprinde ceva. Unii investitori sunt agresivi, altii sunt conservatori. Unii folosesc stopuri pentru a intra in piata, altii folosesc ordine la piata sau limita. Unii actioneaza pe termen lung, iar altii pe termen de o zi. De aici, posibilitatea ca toti tehnicienii sa actioneze in acelasi timp si in acelasi mod este de fapt foarte putin probabila.

Trebuie tinut cont de faptul ca pietele bull sau bear apar si sunt mentinute atunci cand sunt justificate de legea cererii si a ofertei. Tehnicienii nu ar putea genera o miscare puternica a pietei doar prin simpla lor putere de cumparare sau vanzare. Daca ar fi asa, toti tehnicienii s-ar imbogati foarte rapid.

Oricine cunoaste piata de capital de cel putin 3 ani a trait cel putin 3 trenduri majore: trendul de crestere de pana in iulie 2007, trendul de scadere de pana in martie 2009 si trendul de crestere pe care ne aflam acum. Dar cum recunoastem inceperea unui trend si care este strategia de tranzactionare potrivita? In ce priveste a doua intrebare raspunsul este simplu si usor de ghicit: strategia optima este bineinteles cumpararea la inceputul unui trend crescator si vanzarea la inceputul unui trend descrescator. Prima intrebare insa nu are un raspuns la fel de simplu - daca toata lumea ar avea aceeasi parere cu privire la inceperea sau sfarsitul unui trend, toti ar vinde si cumpara in aceeasi zi si probabil nu s-ar mai forma nici un trend. Si toate acestea in ciuda faptului ca definitia unui trend este unanima: un trend crescator este definit de un sir de preturi minime si maxime, fiecare mai mare decat cel anterior. De asemenea ne putem uita la diferite perioade de timp si astfel avem trenduri saptamanale, lunare, semianuale, etc. Preferinta pentru perioada de timp este aleasa de fiecare pe seama randamentului asteptat, riscului asumat si altor factori psihologici.

Dupa un an 2008 in care investitorii de la Bursa de Valori au inregistrat pierderi, anul in curs este abordat cu maxima prudenta. Exuberanta cresterilor pana la maxime istorice din anii anteriori s-a transformat in teama excesiva de potentialele scaderi, dupa ce cotatiile au spart aproape toate nivelurile de suport. Analistii si brokerii evita sa mai faca previziuni legate cifrele cu care ar putea creste sau scadea bursa in ansamblu in acest an. Practic, partea pozitiva a bursei, in acest an, se traduce prin posibilitatile reduse de scadere comparativ cu anul trecut.

Din pacate, castiguri nu sunt asteptate decat pentru unele titluri, constituite ca exceptii de la regula. Castiguri mai consistente ar putea veni si prin dividendele oferite de companii, anul 2008 fiind foarte bun pentru profiturile multor societati. Riscurile aferente investitiilor in actiuni sunt majorate de criza prin care trec bursele din intreaga lume. O problema pentru acest an este si lichiditatea zilnica a pietei, estimata la 2-2,5 milioane euro pentru anul in curs. Lichiditatea scazuta ingreuneaza semnificativ posibilitatea inchiderii unor pozitii mari, in conditiile in care orice vanzare mai importanta trage in jos cotatia respectiva.

Performanta la bursa implica si riscuri, experienta si informare, dar riscurile pot fi micsorate prin strategii adecvate de investitii, experienta se dobandeste in timp, iar sursele de informare sunt numeroase. Astfel, singurul element necesar este dorinta de a deveni investitor.

Motto-uri:

"A cere pietei sa-ti spuna ce se intampla este intotdeauna o abordare mai buna decat a-i spune pietei ce sa faca."

"Teoria lui will Rogers prezinta numai doua reguli.

Daca nu urca, nu cumpara.

Daca nu coboara, nu vinde.

Nu te opune trendului.

Bibliografie

Anghelache, Gabriela - Piete de capital si tranzactii bursiere Ed. Didactica si pedagogica ASE 1997, Bucuresti

Ionescu, George Horia - 'Burse de marfuri si valori' Ed. a III-a, Ed. Pro Universitaria 2006, Bucuresti

Popa,

Ioan - "

Stoica, Victor si Gruia, Adriana Irina - "Piete de capital si produse bursiere" Ed. Universitara, 2006 Bucuresti

*** - 'Ghidul inverstitorului la bursa', Bursa de Valori Bucuresti, www.bvb.ro

*** - "Introducere in studiul analizei tehnice" Seria Reuters pentru educatie financiara, Ed. Economica 2001

*** - "Investitii si profit" nr 7 si nr 8, Revista Pietei de Capital, 2008

www.bloombiz.ro

www.capital.ro

www.kmarket.ro

www.marketroller.ro

www.piata-de-capital.ro

www.virtualtrader.ro

www.zf.ro

volatilitate= caracteristica unei valori mobiliare de a inregistra fluctuatii mari de pret intr-o perioada scurta de timp.

dividende= cota parte din profitul societatii emitente care se distribuie in fiecare an investitorului.

lichiditate= posibilitatea de a transforma plasamentele pe tremen lung (actiuni, obligatiuni) in mijloace lichide de plata (bani).

Volum al tranzactiilor = Exista mai multe modalitati de interpretare a schimbarilor de volum. O crestere a preturilor insotita de cresterea volumului de tranzactionare sau o scadere a acestora coraborata cu diminuarea volumului tranzactionat indica o situatie bullish a pietei. In caz contrar (daca volumul scade atunci cand preturile cresc sau volumul creste atunci cand preturile scad) piata se afla intr-o situatte bearish.

SMA = Simple Moving Average- Daca preturile au tendinta descrescatoare graficul SMA este deasupra,daca preturile au tendinta crescatoare atunci graficul este sub preturi.

Copyright © 2025 - Toate drepturile rezervate

| Finante-banci | |||

|

|||

|

| |||

|

| |||

|

|

|||