| Afaceri | Agricultura | Economie | Management | Marketing | Protectia muncii |

| Transporturi |

STUDIU DE CAZ - FALIMENTUL BANCII BARINGS

1. Scurta istorie

Barings, cunoscuta inainte ca Baring Brothers & Co, a fost cea mai veche banca comerciala din Anglia, fiind fondata in 1762 de Sir Francis Baring.

Barings a avut o istorie lunga ce abunda in evenimente rasunatoare. In 1802, a spijinit finantarea achizitiei statului american Louisiana de la Imperiul Francez in ciuda faptului ca Anglia era in razboi cu Franta iar tranzactia a finantat efotul militar al lui Napoleon.

Mai tarziu, eforturile indraznete majorare a capitalului au generat probleme grave pentru firma dupa Revolutia din Brazilia, banca fiind salvata de un consortiu organizat de guvernatorul Bancii Angliei, William Lidderdale, in . Aceasta "salvare" prompta a diminuat popularitatea de care se bucura pana atunci. Aceasta noua si discreta abordare a bancii a contribuit la stabilirea unor stranse legaturi cu Regele George V si cu monarhia britanica ce va dura pana la marele colaps din 1995. Familia Baring a fost investita cu titlul de Baron Revelstoke. Restrictiile impuse bancii in aceasta perioada au privat-o de popularitate in lumea financiara dar acest dezavantaj a fost compensat mai tarziu cand refuzul bancii de a finanta recontructia Germaniei dupa primul Razboi Mondial a salvat-o de la pierderi majore pe care le-au experimentat alte banci britanice la inceputul marii recesiuni.

Candva un monstru in industria bancara, Barings a fost pusa in genunchi pe 26 Februarie 1995 de mana unui singur om, Nick Leeson care a pierdut 1.4 miliarde de dolari speculand pe SIMEX (Singapore International Monetary Exchange), folosind in principal contracte futures. Dupa colaps, Barings a fost cumparata de societatea financiara daneza ING pentru suma de 1 lira sterlina, preluandu-i toate datoriile, Barings nemaiavand o existenta de sine statatoare ca si corporatie. Numele ei a supravietuit o perioada ca Baring Asset Management dar BAM a fost divizata si vanduta de ING catre Mutual and Northern Trust in martie 2005.

2. Privire de ansamblu asupra cazului

Falimentul Bancii Barings, in Februarie 1995, este expresia clara a faptului ca managementul riscului financiar nu a functionat. Esecul a fost total neasteptat. In decurs de numai cateva zile, banca a trecut de la o pozitie pe piata aparent puternica la faliment. Ceea ce a socat opinia publica a fost faptul ca falimentul a fost provocat de actiunile unui singur trader, detasat intr-un mic birou din Singapore.

Traderul Nick Leeson, a fost angajat de Barings pentru a profita de oportunitatea arbitrajului cu risc redus intre derivativele de pe Singapore Mercantile Exchange si Japan's Osaka Exchange. De fapt, el si-a asumat pozitii prea riscante prin cumpararea si vanzarea contractelor futures de diferite valori sau de tipuri diferite. Totul a inceput pe 16 Ianuarie 1995 cand Leeson a adoptat o pozitie short (vanzare) pentru derivatele de pe cele doua piete bursiere: Singapore si Tokyo, mizand ca piata nu va fluctua peste noapte. Dar, in dimineata zilei de 17 Ianuarie 1995, cutremurul Kobe din Japonia a trimis piata asiatica intr-un colaps, tragand si investitiile lui Leeson dupa ea. Leeson a incercat sa-si compenseze pierderile printr-o serie de investitii extrem de riscante, de data aceasta pariind ca Nikkei va inregistra o revenire rapida, lucru care nu s-a intamplat si s-a concretizat intr-o imensa gaura financiara de 1.4 miliarde USD, de doua ori mai mult decat capitalul disponibil din banca.

In 1993, Nick Leeson a fost numit General Manager al sucursalei Barings Futures din Singapore. In aceasta calitate, el a putut ascunde tranzactiile bursiere neautorizate timp de mai bine de 1 an abuzand de cele 2 functii pe care le detinea: supraveghea atat activitatile bursiere cat si cele de back-office, adica:

1. Tranzactiona ordinele pe futures si options ale clientilor sau ale altor firme din interiorul companiei, si

2. Arbitraja diferentele de pret dintre contractele futures ale firmei Nikkei tranzactionate pe bursele din Singapore si Japonia.

Arbitrajul este prin definitie o strategie cu risc scazut si a fost i-a fost incredintata lui Leeson si echipei sale cu scopul de a produce profituri mici, si nu pentru a specula castigurile.

Experienta lui Leeson in tranzactiile bursiere era foarte redusa dar a dat un examen care l-a calificat sa speculeze pe SIMEX impreuna cu colegii lui.

Managerii seniori ai bancii proveneau in principal dintr-o banca comerciala si nici ei nu aveau destule cunostinte despre trading. Chiar si in fata unor profituri mari, care le-ar fi tras un semnal de alarma asupra riscurilor mari pe care le implicau, managerii au continuat sa creada ca Leeson si-a acoperit pozitiile pe SIMEX si OEX, astfel facand un profit neriscant.

De fapt, Leeson tranzactiona contracte derivate pe cele 2 piete care erau, in unele cazuri de tipuri diferite iar in alte cazuri de valori neacoperite. De exemplu, ajutatat de lipsa de supraveghere, Leeson a executat o strategie cunoscuta sub numele de "straddle"(incalecare) cu scopul de a face profit prin vanzarea de optiuni put si call pe acelasi instrument financiar, in cazul acesta, indicele Nikkei 225. O operatiune straddle genereaza castiguri cand piata este stabila dar poate produce pierderi dezastruoase daca piata este volatila, un contrast izbitor cu arbitrajul relativ conservator pe care Barings il avea in vedere pentru operatiunile derulate de Leeson.

Leeson a creat un cont de eroare numerotat 88888 pentru toate primele si pierderile rezultate din tranzactiile sale. Leeson a sustinut ca initial a deschis acest cont pentru a ascunde o singura pierdere de 20.000 lire sterline rezultata dintr-o eroare contabila pe care urma sa o recupereze din tranzactionari. Totusi, a continuat sa inregistreze si alte pierderi in acest cont si, de asemenea, a continuat sa mareasca numarul tranzactiilor si a riscului asumat. Leeson a crescut volumul pozitiilor deschise cu toate ca pierderile sale au crescut datorita volatilitatii pietei. Cand cutremurul Kobe din Japonia a cauzat o cadere abrupta a indicelui Nikkei 225 cu 1000 de puncte, pozitiile deschise neautorizate pe care le avea Leeson au suferit pierderi majore. Fiind un trader neexperimentat, Leeson disperat a cumparat si mai multe contracte futures Nikkei in speranta sa recastige banii pe care ii pierduse deja.

De fapt, Leeson a inceput efectiv utilizarea contului 88888 inca de cum a venit in Singapore. A pierdut bani inca de la inceput. Pariurile repetate l-au facut sa piarda din ce in ce mai multi bani. Pana la sfarsitului lui 1992, contul 88888 inregistra deja o pierdere de 2 milioane GBP. Un an mai tarziu, pierderea se ridica la suma de 23 milioane GBP. Pana la sfarsitul lui 1994, contul deja inregistra uluitoarea pierdere de 208 milioane GBP, fara ca managementul bancii sa banuiasca macar.

3. Analiza financiara detaliata

Barings a falimentat pentru ca nu a reusit sa-si acopere datoriile imense pe care Leeson le-a creat in numele bancii. Cand a intrat in lichidare judiciara, Barings, prin Leeson, avea pozitii futures neacoperite pe capitaluri si rate ale dobanzilor pe piata japoneza in valoare de 27 mld. USD: 7 mld. USD pe contractul Nikkei 225 si 20 mld. USD pe obligatiuni guvernamentale japoneze (JGB) si contracte in euroyeni. Leeson a mai vandut 70.892 de optiuni put si call cu valoarea nominala de 6.68 mld. USD. Valoarea acestor pozitii este ametitoare; enormitatea lor este cu atat mai socanta daca se compara cu capitalul raportat de banca de 615 mil. USD. Dimensiunea pozitiilor poate fi subliniata si de faptul ca in ianuarie si februarie 1995, Barings Tokyo si Barings London au transferat 835 mil USD subsidiarei lor din Singapore pentru a ajuta-o sa-si acopere datoriile marginale pe SIMEX.

3.1. Actiunile raportate (fantezie)

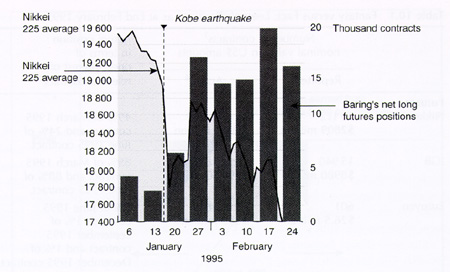

Acumularea pozitiilor pe actiunile Nikkei a fost "zguduita" de cutremurul din 17 Ianuarie 1995. Acest fapt e reflectat in figura 3.1. Graficul arata cum pozitiile lui Leeson au evoluat in directia opusa firmei Nikkei - pe masura ce piata de capital japoneza scadea, pozitiile detinute de Leeson cresteau. Inainte de cutremurul Kobe, cu tranzactii Nikkei intre 19.000 si 19.500, Leeson avea pozitii long pe futures de aproximativ 3000 de contractepe Osaka Stock Exchange (OSE). (Numarul ehivalent de contracte de pe SIMEX este 6000 deoarece contractele SIMEX sunt la jumatatea celor de pe OSE). La cateva zile dupa cutremur, Leeson a demarat un program agresiv de cumparare care a atins un apogeu de 19.094 de contracte doar o luna mai tarziu, pe 17 februarie.

Figura 3.1 Pozitiile long ale bancii Barings fata

de media Nikkei 225.

Sursa: Datastream si Osaka Securities Exchanges

Dar pozitiile de pe Osaka Stock Exchange, care erau cunoscute public de vreme ce OSE publica informatii saptamanale, au reflectat doar jumatate din tranzactiile efectuate de Leeson. Daca el era long pe OSE, atunci trebuia sa fie short cu de doua ori numarul de contracte pe SIMEX. De ce? Pentru ca strategia oficiala a lui Leeson era sa obtina avantaj din diferentele temporare de pret dintre contractele Nikkei pe SIMEX si cele pe OSE. Acest arbitraj, pe care Barings l-a numit switching (inlocuire) presupune ca Leeson sa fi cumparat contractul mai ieftin si sa-l vanda simultan pe cel mai scump, schimband sensul tranzactiei cand diferenta de pret s-ar fi redus sau ar fi disparut. Acest tip de arbitraj are risc scazut de piata pentru ca pozitiile sunt intotdeauna inchise.

Dar Leeson nu a fost short pe SIMEX, de fapt, avea pozitie long egala cu aproximativ numarul de contracte cu care ar fi trebuit sa fie short. Aceasta era tranzactia neautorizata mascata de contul 88888. A folosit acest cont si pentru a executa toate tranzactiile neautorizate cu obligatiuni guvernamentale japoneze, cu contracte futures pe euroyeni si cu optiuni Nikkei 225: toate aceste tranzactii au fost atat de mari incat au falimentat Barings. Tabelul 3.2. ofera o imagine a tranzactiilor neautorizate derulate de Leeson in comparatie cu cele raportate de el.

|

Tabelul 3.2. |

Fantezie versus fapte: Pozitiile lui Leeson la sfarsitul lui Februarie 995. |

||

|

Numarul de contracte1 |

Pozitia actuala in termeni de numar de pozitii deschise ale unui contract relevant2 |

||

|

Raportat3 |

Actual4 |

||

|

Futures | |||

|

Nikkei 225 |

30112 |

long 61039 |

49% din contractul Martie 1995 and 24% din contractul June 1995. |

|

JGB |

15940 |

short 28034 |

85% din contractul Martie 1995 and 88% contractul June 1995 |

|

Euroyen |

601 |

short 6845 |

5% contractul June 1995, 1% din contractul Septembrie 1995 and 1% din contractul Decembrie 1995. |

|

Options | |||

|

Nikkei 225 |

Nil |

37925 calls | |

|

1. Exprimat in termeni de contracte SIMEX care sunt

½ din valoarea celor de pe OSE si TSE. Pentru contractele Euroyen,

SIMEX and TIFFE sunt de marimi similare. Sursa: The Report of the Board of Banking Supervision Inquiry into the Circumstances of the Collapse of Barings, Ordered by the House of Commons, Her Majesty's Stationery Office, 1995 |

|||

3.2. Pozitiile neraportate (fapte)

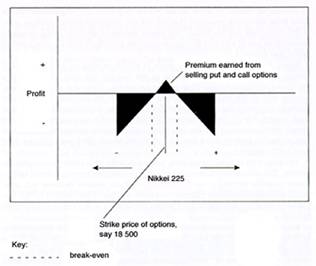

Cel mai socant aspect al tabelului 3.1 este faptul ca Leeson a vandut 70.892 de optiuni Nikkei 225 valorand aproape 7 mld. USD fara stirea lui Barings London. Activitatea sa a atins apogeul in Noiembrie si Decembrie 1994 cand, in aceste doua luni, singur, a vandut 34.400 de optiuni. In limbaj financiar, Leeson a vandut straddle-uri, adica a vandut optiuni put si call cu acelasi pret de exercitare si aceeasi maturitate. Leeson a castigat o prima din vanzarea a 37.000 de straddle-uri intr-o perioada de 14 luni. Aceste tranzactii sunt foarte profitabile cu conditia ca Nikkei 225 sa fie tranzactionate la pretul optiunii din ziua scadenta, de vreme ce atat optiunile put cat si cele call ar expira inutil. Vanzatorul obtine atunci intreaga prima castigata din vanzarea optiunilor. (figura 3.3. - prezentarea grafica a profilului profit/pierdere a unui straddle.) Daca Nikkei se tranzactioneaza aproape de pretul de exercitare la maturitate, ar putea fi inca profitabila deoarece prima castigata excede compensarea micilor pierderi din optiunile call (daca piata din Tokyo ar fi crescut) sau put (daca Nikkei ar fi scazut).

Figura 3.3. Formarea profitului unui Straddle.

Preturile de exercitare ale celor mai multe dintre pozitiile straddle ale lui Leeson au variat de la 18.500 la 20.000. Astfel, el avea nevoie ca Nikkei 225 sa-si continue tranzactionarea in intervalul 19.000-20.000 de dinainte de cutremur daca vroia sa castige din operatiunile cu optiuni. Cutremurul a distrus strategia lui Leeson. In ziua cutremurului, pe 17 ianuarie, Nikkei 225 era la 19.350. Optiunile call pe care Leeson le vanduse incepeau sa se devalorizeze in timp ce optiunile put se apreciau pentru cumparatorii lor daca Nikkei continua sa se deprecieze. Pierderile lui Leeson din aceste optiuni put au fost nelimitate si complet dependente de nivelul Nikkei la maturitate, in timp ce profiturile pe call erau limitate la prima castigata.

Acest aspect este cheia intelegerii actiunilor lui Leeson deoarece, inainte de cutremurul Kobe, contul lui neautorizat de erori, 8888, arata o pozitie flat in contractele futures Nikkei 225. La 3 zile de la cutremur, Leeson a cumparat 10.814 contracte cu scadenta Martie 1995. Nimeni nu stie sigur daca el a cumparat aceste contracte crezand ca piata a reactionat exagerat la socul cutremurului sau pentru ca a vrut sa sustina Nikkei pentru a-si proteja pozitiile long generate de straddle-urile pe optiuni. (Leeson nu si-a asigurat pozitiile pe optiuni inainte de cutremur si cumpararile de futures Nikkei dupa cutremur nu pot fi interpretate ca parte din procesul de hedging tardiv de vreme ce el ar fi trebuit sa vanda, nu sa cumpere.)

Cand Nikkei a pierdut 1000 de puncte, la 17.950, luni, 23 Ianuarie 1995, Leeson s-a vazut inregistrand pierderi din pozitiile sale long de 2 zile si confruntandu-se cu un prejudiciu nelimitatdin vanzarea opiunilor put. Nu a existat cale de intoarcere. Leeson a incercat de unul singur sa intoarca efectul negativ post-Kobe care a scufundat piata japoneza. In 27 ianuarie 1995, contul 88888 arata o pozitie long de 27.158 contracte Martie 1995. In urmatoarele 3 saptamani, Leeson si-a dublat pozitia long pana la apogeul de 55.206 contracte Martie 1995 si 5640 contracte Iunie 1995.

Devalorizarile spectaculoase ale capitalurilor japoneze dupa cutremur au accentuat si mai mult volatilitatea pietei. Aceasta nu a ajutat nici pozitiile short ale lui Leeson - un vanzator de optiuni prefera volatilitatea negativa a pietei, adica scaderea preturilor, pentru ca valoarea optiunilor sa scada. Cu volatilitate pozitiva, optiunile short ale lui Leeson ar fi inregistrat pierderi chiar daca bursa din Tokyo nu ar fi scazut.

Leeson s-a angajat in activitati neautorizate inca de cum a inceput tranzactiile bursiere in Singapore in 1992. El a contractat pozitii pe SIMEX atat pe contracte futures cat si pe optiuni. (Mandatul lui de la Londra ii permitea sa-si creeze pozitii numai daca faceau parte din strategia de switching si sa execute ordinele clientilor. Nu ii era permis sa vanda optiuni.) Leeson a pierdut bani din operatiuni nepermise inca din prima zi. Inca era perceput la Londra ca "baiatul minune" si "turbo-arbitrajorul" care a contribuit singur la jumatate din profitul pe anul 1993 al subsidiarei Barings Singapore si la jumatate din profiturile intregii companii in 1994. Discrepanta dintre realitate si minciuna este ilustrata in tabelul 3.4. care nu releva numai magnitudinea ultimelor prejudicii cauzate de Leeson dar si faptul ca el a pierdut intotdeauna bani. Doar in 1994, Leeson a pierdut 296 mil. USD. Sefii lui credeau ca el a facut un profit de 46 mil USD, in consecinta au propus sa i se acorde un bonus de 720.000 USD.

|

Tabelul 3.4 |

Fapte versus fantezie: Profitabilitatea operatiunilor financiare derulate de Leeson. |

||

|

Perioada |

Raportat (milioane) |

Actual (milioane) |

Actual cumulat1 (milioane) |

|

1 Ian 1993 la 31 Dec 1993 |

+GBP 8.83 |

-GBP 21 |

-GBP 23 |

|

1 Ian 1994 la 31 Dec 1994 |

+GBP 28.529 |

-GBP 185 |

-GBP 208 |

|

1 Ian 1995 la 31 Dec 1995 |

+GBP 18.567 |

-GBP 619 |

-GBP 827 |

|

1. Actualul cumulat reprezinta pierderile cumulate ale

lui Leeson. |

|||

3.3. Tranzactiile incrucisate

Cum a putut Leeson sa-i insele pe toti cei din jurul lui? Cum a fost capabil sa raporteze profituri din activitatea sa de "switching", cand el de fapt pierdea sume uriase? Cum a putut arata o pozitie nula in contabilitate cand el avea pozitii long enorme pe Nikkei si pozitii short pe dobanzile obligatiunilor japoneze? Consiliul Controlului Bancar (Board of Banking Supervision - BoBS) al Bancii Angliei care a condus investigatiile asupra falimentului Barings, crede ca " instrumentul utilizat pentru crearea acestei inselaciuni a fost tranzactia incrucisata". Tranzactia incrucisata este o tranzactie executata in ringul unei burse de catre un singur membru al bursei care este si cumparator si vanzator. Aceasta presupune imperecherea de catre un broker/dealer a unui ordin de cumparare cu un ordin de vanzare pentru aceeasi valoare mobiliara, ambele ordine avand aceeasi cantitate si acelasi pret, dar apartinand unor clienti diferiti. Aceasta practica este legala doar daca brokerul a oferit mai intai valoarea mobiliara in mod public, la un pret mai mare decat pretul cererii si nimeni altcineva nu a acceptat oferta. Conform regulamentului SIMEX, membrul trebuie sa strige pretul de 3 ori. O tranzactie incrucisata trebuie executata la pretul pietei. Leeson a intrat intr-un volum semnificativ de tranzactii incrucisate intre contul 88888 si contul 92000 (arbitrajul Barings Securities Japan - Nikkei si JGB), contul 98007 (arbitrajul Barings London - JGB) si contul 98008 (arbitrajul Barings London - Euroyen). Dupa executarea acestor tranzactii incrucisate, Leeson si-ar fi instruit staful sa imparta numarul total de contracte in mai multe tranzactii diferite si sa schimbe preturile de tranzactionare pentru a crea profituri in conturile de switching mentionate anterior iar pierderile sa fie contabilizate in contul 88888. Astfel, in timp ce tranzactiile incrucisate la Bursa pareau la suprafata curate si in conformitate cu regulile Bursei, evidentele si inregistrarile BFS, stocate in sistemul Contac, sistem agreat si utilizat in general de membrii SIMEX, au reflectat perechi de tranzactii insumand acelasi numar de loturi la preturi care nu aveau nici o legatura cu cele executate in ring. O alta varianta ar fi ca Leeson ar fi intrat in tranzactii incrucisate de valori mai mici decat cele anterioare, dar cand acestea s-ar fi inregistrat in sistemul Contac, el ar fi aranjat ca preturile sa fie modificate, inregistrand din nou profituri fictive in conturile de 'switching' si pierderile in contul 88888.

Tabelul 3.5. de mai jos ilustreaza un exemplu despre cum Leeson a modificat evidentele financiare pentru a raporta profit din activatea de switching.

|

Tabelul 3.5. |

Numarul de contracte din contul 888881 |

Pretul pe SIMEX |

Pretul mediu pe contract |

Valoare pe SIMEX |

Valoare pe contract |

Profit/(Pierdere) |

|

|

Cumparare |

Vanzare | ||||||

|

20 Ianuarie |

| ||||||

|

23 Ianuarie | |||||||

|

23 Ianuarie | |||||||

|

25 Ianuarie | |||||||

|

26 Ianuarie | |||||||

|

TOTAL | |||||||

|

1. Aceasta coloana reprezinta marimea tranzactiilor incrucisate pe Nikkei 225 operate in ringul SIMEX in zilele respective, in contrapartida cu contul 92000. Sursa: Tabelul este Figura 5.2 din "Report of the Board

of Banking Supervision Inquiry into the Circumstances of the Collapse of

Barings, Ordered by the House of Common, Her Majesty's Stationery Office,

1995." |

|||||||

Raportul BoBS noteaza "In oricare din cazuri, intrarile in sistemul Contac au reflectat niste valori suspecte ale contractelor la preturi diferite de cele tranzactionate in ring, corespunzand marimii lotului tranzactionat initial. Acest lucru a dat impresia, la o revedere a tranzactiilor raportate in contul 92000 ca acestea s-au operat in momente diferite ale zilei. Acest lucru a fost necesar pentru a-i determina pe managerii Barings Securities Japan sa creada ca profitabilitatea raportata in contul 92000 a fost rezultatul activitatii de arbitraj autorizate de managementul superior. Efectul acestei manipulari s-a concretizat in umflarea artificiala a profitului raportat in contul 92000, pe seama contului 88888 care a inregistrat pierderi masive din pozitiile neuatorizate angajate de Leeson.

In plus, pe langa tranzactiile incrucisate pe SIMEX intre contul 88888 si conturile de switching, Leeson a realizat si tranzactii fictive intre aceste conturi care nu au fost niciodata incrucisate (inchise) in ringul Bursei. Efectul acestor operatiuni, in afara Bursei (care nu au fost permise de SIMEX), a fost, din nou, creditarea conturilor de switching cu profituri si incarcarii contului 88888 cu pierderi."

Concluzia acestor tranzactii incrucisate este ca Baings a fost contrapartida multora din propriile sale tranzactii. Leeson a cumparat dintr-o mana si a vandut celeilalte, iar procedand astfel, nu a limitat nici unul din riscurile de piata ale firmei, dimpotriva. Astfel, Barings nu arbitraja intre SIMEX si Bursa japoneza ci a angajat pozitii deschise (de valori mari) care au fost mascate in contul 88888. Situatia rezultatelor acestui cont a reflectat corect venitul castigat (sau necastigat) de Leeson. Detaliile acestui cont nu au niciodata transmise departamenelor de trezorerie sau de control al riscului din Londra, o omisiune care a avut consecinte catastrofale pentru investitorii Barings.

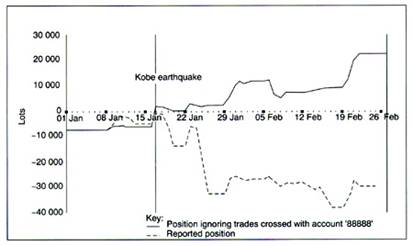

Graficul 3.6 de mai jos ilustreaza numarul tranzactiilor incrucisate executate de Leeson. Este differenta dintre linia continua care reprezinta toate operatiunile Nikkei din contul 92000 neregasite in contrapartida in contul 88888 si linia intrerupta care arata pozitiile pe care Leeson le-a raportat managementului bancii. Figura ilustreaza grafic discrepanta dintre pozitiile raportate si cele efective, actuale. De exemplu, managementul a crezut ca firma avea pozitie short pe 30.112 contracte pe SIMEX in 24 Februarie; de fapt, era long pe 21.928 contracte dupa ignorarea tranzactiilor incrucisate cu contul 88888.

Figura 3.6. Pozitiile Nikkei in contul 92000

Copyright © 2025 - Toate drepturile rezervate

| Finante-banci | |||

|

|||

|

| |||

|

| |||

|

|

|||